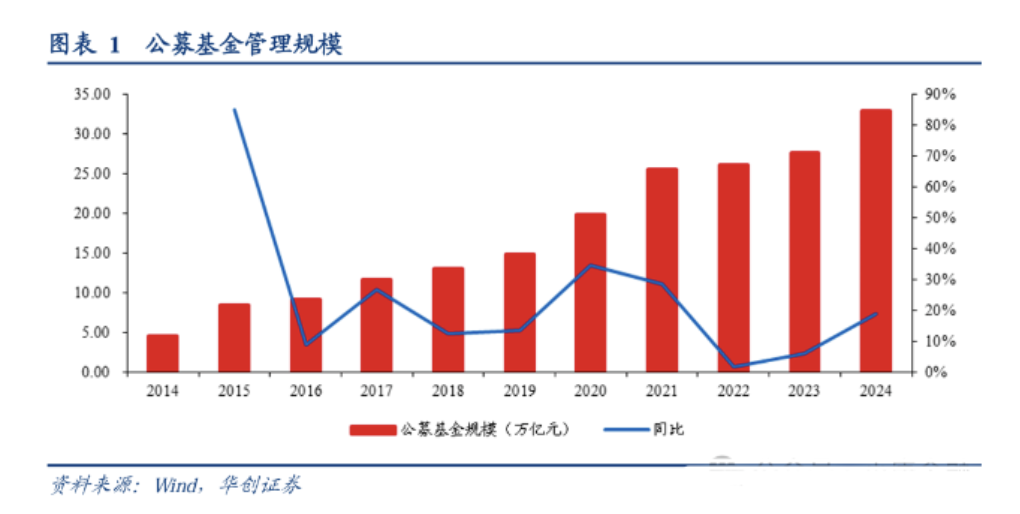

上周发布的《推动公募基金高质量发展行动方案》在周末引发市场热议。在过去固定费率模式下,公募基金行业长期存在基金公司盈利与基民收益脱节、权益产品波动大、投资者追涨杀跌等痛点。此次改革,将给超30万亿规模的公募基金行业带来哪些影响,对资本市场、对投资者又会带来哪些好处?能否提升投资者对公募基金的体感?我们一起聊一聊!

一、公募基金改革方案的几个核心

1、主动权益基金收费模式革新:浮动费率与业绩深度绑定。《方案》的首要重点,是突出强化与投资者的利益绑定。重点是改革基金的运营模式,建立健全基金公司收入报酬与投资者回报绑定机制,优化主动权益基金收费的模式。这个规定,业内人士举例,投资者买了一只浮动管理费的主动管理权益类基金,持有一年以后赎回产品,基金公司将会根据投资人持有期间产品的实际业绩表现,来计提不同档次的管理费,符合同期业绩比较基准的,适用基准档费率(比如说1.2%);明显低于业绩比较基准的,适用低档费率(比如说0.6%);显著超越业绩比较基准的,适用升档费率(比如说1.5%)。这种机制彻底打破了过去“旱涝保收”的固定费率模式,迫使基金公司将精力从规模扩张转向提升投资回报。例如,头部机构需在一年内将新注册的主动权益基金中60%采用此模式,且已有20余家机构准备推出新产品。

2、考核体系重构,从规模导向到投资者利益优先。对基金公司来说,股东对高管的考核中,基金投资收益指标权重不低于50%,涵盖基金净值增长率、盈利投资者占比等直接反映投资者盈亏的指标,大幅降低管理规模、收入利润等传统指标的权重;对于基金经理,产品业绩指标权重提升至80%,且三年以上长期收益考核权重不低 80%。若连续三年业绩低于基准超10个百分点,其绩效薪酬将明显下降;反之可适度提高;此外,强化跟投机制。高管和基金经理需提高跟投比例(如20%提升至30%),并延长锁定期至3年以上,实现与投资者风险共担。

3、业绩比较基准锚定作用强化。证监会将出台公募基金业绩比较基准监管指引,建立基准库并明确动态调整机制。存量主动权益基金需逐步调整基准,新基金必须严格匹配投资策略。例如,科技主题基金的基准将限定为科创50指数或同类科技指数,防止风格漂移。在考核评价中,基准对比结果将直接影响基金公司分类评级、第三方评奖等,倒逼基金经理严守投资纪律。

4、权益投资扩容与产品创新。一方面,优化产品供给,加快推出场内外指数基金和中低波动含权型产品,引导资金流向战略新兴产业;另一方面,提升投资稳定性。对权益类基金全面实施三年以上长周期考核,抑制短期投机行为,增强市场资金稳定性。

5、行业治理与监管升级。强化国有大股东在基金公司治理中的作用,防范内部人控制和股权代持等违规行为,严把股东资质审核关。此外,建立多层次流动性风险预警机制,要求基金公司对高波动产品计提风险准备金,确保极端市场下的兑付能力。

二、重磅改革对市场的影响

1、或带来行业生态重塑。首先,中小机构可能因缺乏投研能力而难以适应浮动费率模式,行业集中度进一步向头部机构倾斜。但头部机构需在规模扩张与业绩压力间平衡,如新产品平均费率下降的话,可能需要新增规模才能维持原有收入水平;其次,券商代销转型压力。比如银行和券商需调整考核机制,将投资者实际盈亏纳入销售团队绩效,推动从 “卖产品”向“卖服务”转型。

2、资本市场结构优化以及波动性下降。考核体系的长期化和浮动费率机制,将引导基金经理减少短期博弈,增加对高股息、高ROE资产的配置,给市场提供长线资金。而长周期考核和低换手率要求将减少短期交易行为,降低市场波动性;

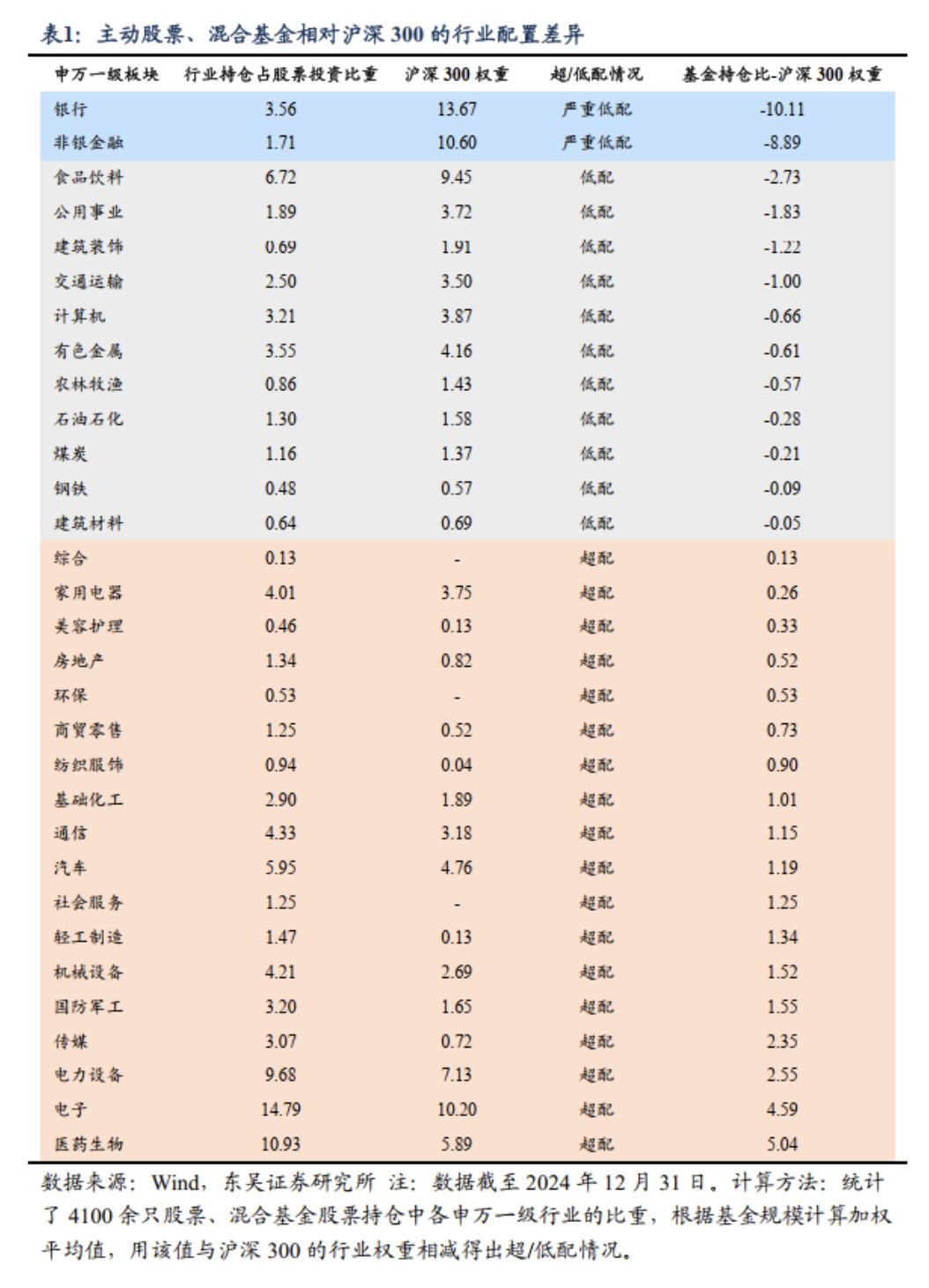

3.公募基金改革方案可能会推动产品配置更倾向“大权重”行业,大金融板块或受益。根据东吴证券研究:截至2024年末,沪深300指数在银行、非银金融、电子板块权重最高,分别为13.7%、10.6%、10.2%。其统计了4100余只主动股票、混合型基金的行业配置比例,上述三大板块占股票投资比例分别为3.6%、1.7%、14.8%,分别低配10.1%、低配8.9%、超配4.6%。假设未来公募基金配置向业绩基准靠拢,银行、非银金融等大权重低配板块有望受益。

三、重磅改革对投资者带来何种影响?

首先,就投资成本而言,浮动费率机制意义重大。经济观察者报报道:据测算,若浮动费率全面实施,预计每年可降低投资者成本约150亿元。同时,长周期考核机制将推动行业平均换手率下降20%,三年期以上基金业绩波动率预计收窄15%。

其次,在策略配置上,需要重新审视。低成本工具与红利资产值得关注。像沪深300、科创50等宽基ETF,其费率逐步降低,十分契合长期定投。而从政策引导以及基金倾向上看,长期业绩稳定、重仓科技方向的基金或成市场主流,值得重点跟踪。

此外,需要警惕风格漂移以及短期波动的基金。在此基础上,或需要优选投研能力强、长期业绩稳定的头部机构产品。

总之,此次改革标志着公募基金行业从“规模驱动”向“回报驱动”的重大转变。通过将基金公司利益与投资者收益深度绑定,有望切实提升投资者获得感,推动行业迈向高质量发展新阶段。投资者也应顺应趋势,更加注重基金的长期风险调整后收益,合理配置资产,实现财富的稳健增长。

本文版权归原作者所有,择尔裕【智慧+】APP仅为传播更多有价值的信息,若您发现文章内容有版权问题,请把相关链接提交至邮箱:mssj@ytfjr.com,我们将及时进行处理。文章内容不构成投资建议,市场有风险,投资需谨慎!