一、近期市场回顾

国内股市:上周A股呈现“先扬后抑”的特征:前三个交易日受政策利好(如降准预期、中美关税缓和)和外部风险降温(印巴停火、俄乌谈判)推动,三大指数快速上涨;后半周因量能不足(成交额从1.3万亿元降至1.09万亿元)和部分资金获利了结,市场小幅回调。总体来看,全周上证指数上涨0.76%,深证成指上涨0.52%,创业板指上涨1.38%。港股市场同步上涨,恒生指数周涨2.09%,恒生科技指数周涨1.95%。

国内债市:受中美贸易缓和影响,上周国内债市出现分化。10年期国债收益率上行4.6BP至1.6943%;30年期国债收益率上行3.5BP至1.8775。

美国股市:上周受中美关税暂停90天,超预期的CPI降温提振市场风险偏好,美股市场大涨。全周道指涨3.41%,标普500涨5.27%,纳指涨7.15%。

美债:受美联储降息预期减弱影响,上周美债各期限收益率普遍上行,其中10年期美债收益率累计上涨9.46BP至4.4789%,30年期上涨9.96BP至4.9389%。

黄金:受中美关税、印巴地缘局势缓和影响,国际金价回落,全周COMEX黄金下跌4.15%。

外汇:上周人民币小幅走升,截止上周五离岸人民币汇率为7.2102。

原油:上周原油小幅反弹,NYMEX周涨1.49%,收于61.93美元/桶。

二、政策及事件

重要事件1:025年5月16日收盘后,证监会正式发布了修订后的《上市公司重大资产重组管理办法》(以下简称“重组办法”),这是该办法自发布以来的第七次重大修改。本次修订不仅延续了此前“并购六条”所确立的市场化改革方向,更是引入了多项前所未有的创新制度,涵盖了从简化审核流程到创新支付机制,再到优化退出安排的一系列重大突破。首次引入简易审核程序、私募基金反向挂钩机制等,优化并购重组流程,支持科技创新企业整合。新规允许私募基金参与并购重组,锁定期缩短至6-12个月,预计将提升市场流动性和科技企业融资效率。

重要事件2:5月7日,中国人民银行行长潘功胜在国新办新闻发布会上表示,为进一步实施好适度宽松的货币政策,央行将加大宏观调控强度,推出一揽子货币政策措施。潘功胜表示,5月8日起政策利率(7天逆回购利率)下调10个基点至1.4%,预计将带动LPR于5月20日同步下行10个基点。按下行10基点计,1年期、5年期两个品种的LPR报价将分别从3.1%、3..6%下行至3%和3.5%,结束此前6个月“原地踏步”的局面。

重要事件3:国家统计局5月19日发布数据显示,4月份,全国规模以上工业增加值同比增长6.1%,全国服务业生产指数同比增长6.0%,社会消费品零售总额同比增长5.1%;1至4月份,全国固定资产投资(不含农户)同比增长4.0%,社会消费品零售总额161845亿元,同比增长4.7%,货物进出口总额同比增长2.4%,国民经济顶住压力稳定增长,延续向新向好发展态势。

三、仓位管理

1、激进者(成长基金20%、蓝筹基金30%、美股基金5%、债券基金25%、新基金20%);

2、稳健者(成长基金5%、蓝筹基金30%、美股基金0%、债券基金50%、新基金15%)。

轻仓或新投资者:国内经济基本面持续改善(消费、工业数据稳步复苏),政策支持力度加大(如科技、新能源等产业政策)。但海外风险(如美国政策矛盾、地缘冲突)仍需警惕,市场波动可能加剧:操作上建议分批建仓,避免一次性投入,采用定投或漏斗型加仓;聚焦低估值与高景气赛道:如半导体(自主可控)、AI算力、医药(人口老龄化驱动)等长期确定性较高的领域;风险偏好较低,可配置以金融债、利率债为主的固收基金,或灵活配置型基金(如部分FOF产品),平衡风险收益;避免单一行业集中,可布局消费复苏(如白酒、医疗)、科技(芯片、AI)、新能源等多元方向。

重仓投资者:政策催化(如数字中国峰会、国产替代加速)和技术突破(如AI大模型商用、机器人量产)推动相关板块持续活跃。建议增配科技成长主题基金或指数增强型基金(如科创50ETF、恒生科技ETF),重点关注算力、应用场景及国产化核心环节。A股一季报超预期比例较高,可关注业绩确定性强的细分领域(如电子、机械设备、通信),但需警惕高拥挤度行业(如家电、环保)的短期回调风险。银行、煤炭等高股息品种在市场震荡期具备避险价值;消费领域关注政策刺激(如“以旧换新”)和服务消费(旅游、餐饮)的修复弹性,建议配置红利低波指数基金或消费主题基金。建议权益仓位中60%配置科技成长(AI+机器人+半导体),30%配置防御性资产(红利+消费),保留10%现金应对波动。

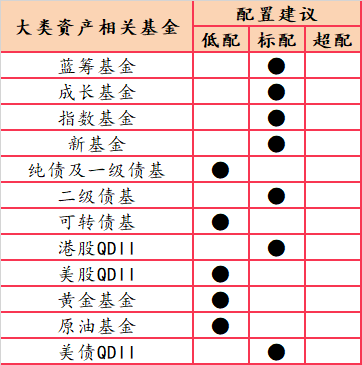

四、各类基金投资策略

成长基金:人工智能进入技术落地阶段,算力基础设施(如国产芯片)、AI应用(智能驾驶、机器人)成为重点方向。经历供给侧出清后,光伏、锂电等板块估值处于历史低位,叠加全球能源转型需求,具备长期配置价值。智能驾驶和人形机器人等新兴领域的技术突破亦带来结构性机会。最近,受科技股交易拥挤、关税政策冲击及流动性收紧影响,成长风格基金(如人工智能、新能源主题)近期普遍回撤10%-15%,部分高估值标的(PE>50倍)面临业绩证伪风险。成长风格基金短期承压、长期向好,建议关注调整带来的低吸机会。

蓝筹基金:中央经济工作会议强调“稳增长”,消费补贴(如家电以旧换新)、地产政策优化等提振蓝筹板块。沪深300指数PE仅13倍,股息率高于国债,估值修复空间显著。在美股滞胀风险外溢、A股风格切换的背景下,低估值蓝筹(如银行、石油石化)成为资金避风港。蓝筹主题基金短期受益于政策红利与防御属性,中长期需把握“传统+科技”双主线。建议采取哑铃策略,核心仓聚焦消费、金融等低估值板块,卫星仓博弈科技蓝筹与困境反转机会。对于深度套牢的蓝筹基金,可采取“底仓持有+波段操作”降低持仓成本,或转换至均衡型蓝筹基金,优化组合风险收益比;

科技主题基金:国家“十四五”规划将半导体、AI、量子计算等列为战略重点,叠加科创板、北交所等资本市场支持政策,科技企业融资环境持续优化。AI大模型(如DeepSeek Prover-V2)、人形机器人量产(特斯拉Optimus)、自动驾驶商业化(特斯拉FSD)等技术落地,推动产业链需求爆发。AI算力投资规模预计2025年突破2000亿美元,半导体28nm以下制程国产化率超60%。全球算力需求激增,国产替代加速(如华为昇腾芯片进入三大运营商采购清单)。特斯拉Optimus供应链(减速器、PEEK材料)、工业机器人渗透率提升至40%。L4级技术逐步落地,固态电池、储能系统技术突破推动产业链升级。科技成长板块处于“政策+技术+资金”三重驱动周期,建议采用“核心(AI/半导体ETF)+卫星(机器人/数据要素主动基金)”组合;

半导体基金:2025年半导体行业处于AI驱动下的复苏周期,存储、处理器等细分领域需求旺盛,全球市场规模预计突破6900亿美元,增速达11%-15%。美国实体清单压力下,国内EDA工具、材料、设备等环节自主可控加速,RISC-V芯片等自主技术成为新增长点,政策补贴(如流片补贴最高1500万元)助力企业研发突破。AI向边缘端渗透,音视频处理器、交换芯片等国产化需求提升,叠加HBM、先进封装技术推动,行业结构性机会显著。中长期立足技术突破与政策红利,建议逢低布局;当前板块市盈率处于近五年30%分位,安全边际显著。半导体行业兼具政策确定性与技术爆发力,建议以“长期定投+波段优化”结合,核心聚焦国产替代与新兴需求主线,动态平衡估值与成长性,把握2025年晶圆厂扩产与AI算力升级的双重红利。

新能源基金:央行降准释放的万亿级资金优先支持绿色信贷,叠加LPR利率下调和PSL定向工具扩容,新能源基建(光伏、储能)融资成本显著下降,项目经济性提升。地方政策如山东“八大消纳行动”、广东“三轨电价机制”进一步优化新能源收益模型。固态电池进入预量产阶段,钠离子电池实现快充与耐低温突破,光伏TOPCon/HJT技术渗透率超预期,技术红利缩短商业化周期。储能领域兆瓦级制氢项目投运,推动绿氢成本下探。欧洲光伏装机需求激增,国内企业海外订单爆发式增长;动力电池装机量分化,二线厂商加速追赶;新能源汽车渗透率突破45%,下沉市场与海外出口成新增长极。新能源行业兼具成长性与政策确定性,建议以“长期定投+波段优化”结合,核心聚焦技术突破与出海能力突出的领域,利用行业低估值窗口(中证新能源指数PE处于近五年20%分位)布局,动态平衡政策催化与市场情绪波动;

消费主题基金:以旧换新、育儿补贴、消费券发放等政策持续加码,2025年多地社零增速目标超5%(如江苏5.5%、河南6%),家电、汽车、旅游等政策受益板块有望率先反弹。中证消费指数PE-TTM约20.7倍,处于近十年2%分位数,股息率3.41%创历史新高,具备显著安全边际。食品饮料(白酒PE约20倍)、家电(PE分位数低于30%)等细分领域估值修复空间较大。白酒(贵州茅台、五粮液)仍为基金核心持仓,但分化加剧,大众食品(乳制品、零食)业绩改善明显,乳制品龙头扣非净利增速超30%。新兴消费崛起,Z世代驱动的潮玩(泡泡玛特)、智能家居(扫地机器人)、轻医美(爱美客)等细分赛道复合增速超20%,港股新消费(如老铺黄金)表现亮眼。大消费板块当前处于“政策预期升温+估值底部”叠加期,建议采用“核心(宽基ETF)+卫星(细分赛道主动基金)”组合,优先选择持仓分散、基金经理深耕消费领域的品种;

军工主题基金:“十四五”收官年订单加速释放,叠加建军百年目标与国防现代化需求,内需增长确定性高。军贸出口份额持续提升,无人机、导弹等领域在全球冲突催化下打开增量空间。一季度合同负债同比大增66%,存货增长17%,预示订单进入密集交付期,毛利率与净利率触底反弹,行业盈利修复可期。印巴冲突中中式装备的优异战绩为中式装备“出海”竖起旗帜。军工行业市盈率处于近五年30%分位,安全边际较高。军工行业兼具政策红利与业绩弹性,建议以“长周期定投+波段操作”结合,把握2027年强军目标下的长期配置价值;

医药主题基金:当前医药行业处于政策支持与基本面修复的双重驱动期,投资机遇与风险并存。2025年政府工作报告首次提出“创新药目录”及丙类目录试点,叠加医保支付改革优化,创新药定价机制逐步市场化,政策重心从“控费”转向“促创新”,为创新药、医疗器械等细分领域打开长期增长空间。中国创新药全球竞争力提升,2024年海外授权交易金额突破500亿美元,ADC、双抗等技术领域占据先发优势,头部企业进入盈利兑现期,海外市场扩容驱动估值重塑。医药板块经历四年调整,A股医药市盈率处于近五年30%分位,港股创新药估值处于历史极低位,安全边际显著。建议中长期持有医药主题基金,利用行业高景气回升与估值差获取超额收益;

债券基金:央行一季度货币政策执行报告强调“宏观审慎”框架,阶段性暂停国债买卖操作以平衡供需,但暗示可能择机恢复操作以稳定市场。4月出口数据受关税扰动边际转弱,PMI回落至收缩区间,工业开工率及高频数据疲软,内需修复仍依赖政策发力,经济弱复苏格局对债市形成支撑。5月政府债净融资或达1.9万亿,但央行或通过OMO、MLF及潜在降准对冲流动性缺口,资金利率中枢有望维持低位,信用债供需结构改善下利差仍有压缩空间。降息、降准等宽松政策落地后,资金利率中枢下移(如DR001降至1.5%附近),但近期公开市场净回笼及资金面趋紧(DR001回升至1.65%),显示政策节奏调整对流动性产生扰动。当前债市处于“政策宽松预期强化”与“经济弱现实”的博弈期,后市预计还有一定上涨动能,建议债基继续持有。建议维持中性久期,优先配置短端利率债及高等级信用债,长端逢调整分批布局超长品种。

美股基金:中美关税超预期缓和(91%关税取消,24%暂停90天)成为市场核心催化剂,标普500和纳斯达克指数自4月低点分别反弹22.5%和17.2%,年内累计涨幅转正。但市场情绪仍受政策反复性牵制,剩余10%关税及后续谈判存在不确定性。“七巨头”(特斯拉、英伟达等)贡献了60%的反弹动能,AI算力、新能源车智能化(如800V平台)等主题表现突出。然而,科技股内部出现分化:头部企业(如英伟达、AMD)受益于订单爆发,而部分公司(如苹果)因关税成本承压。市场集中度风险显著,标普500前十大成分股权重达37.2%的历史高位。4月CPI同比降至2.3%,通胀压力缓解;企业抢进口囤库存行为支撑短期需求。美联储降息预期推迟至9月(全年预计仅2次降息),10年期美债收益率升至4.48%压制估值。此外,美国债务上限谈判僵局可能在8月引发流动性危机。美股的不确定性仍存,当前美股基金需谨慎追高,以波动操作为主,逢高降低仓位,逢低分批加仓。

港股基金:4月初受获利盘回吐以及美国关税政策扰动及财报季前情绪谨慎影响,港股大幅回落。最近两周,港股持续反弹,逐步收复前期失地。短期来看,外围风险因素或造成港股区间波动,但在AI技术突破将推动港股科技龙头估值提升,港股中长期的牛市并未结束。港股当前处于“技术革命+政策红利+资金重构”驱动的长周期牛市初期,短期需警惕外部冲击导致的震荡,中期把握科技与消费主线,长期关注全球化布局的硬科技企业。投资者应灵活运用止盈策略,平衡风险与收益,在波动中捕捉结构性机会;

黄金基金:中美经贸高层会谈取得进展,双方建立磋商机制并发布联合声明,市场风险偏好回升,导致黄金作为避险资产的需求减弱。俄乌谈判重启(5月15日)及印巴停火协议进一步削弱地缘政治溢价。美联储维持利率不变,市场对6月降息的预期从54%骤降至16.5%,美元指数反弹至一个月新高(100.63),直接压制黄金价格。短期内若美元持续走强,黄金可能面临技术性回调压力。当前黄金市场正经历定价逻辑转型,从传统的“抗通胀”转向“抗信用风险”,反映美元信用体系裂痕与全球货币体系重构。尽管短期受贸易缓和与技术面压制,但中长期来看,地缘动荡、债务危机及央行战略配置需求将推动黄金进入“超级周期”。投资者需平衡短期波动与长期趋势,把握回调后的战略配置机会;

原油基金:4月初受美国对华加征104%惩罚性关税和OPEC+增产计划影响,WTI原油一度跌至55美元/桶,布伦特原油跌破60美元/桶,周内最大跌幅超13%。随后因特朗普宣布暂缓部分国家关税实施,油价短暂反弹,但仅部分回补跌幅,整体维持弱势震荡。OPEC+自5月起将日产量增加41.1万桶(原计划13.8万桶),美国页岩油产量达历史新高,非OPEC+国家(加拿大、巴西等)新增产能持续释放。市场担忧关税引发全球经济衰退,2025年衰退概率升至60%,压制原油需求预期。短期原油利空偏多,建议谨慎。

美债基金:当前10年期美债收益率升至4.5%附近,30年期逼近5%,创近十年新高。尽管关税政策部分缓和缓解了市场恐慌,但美债供需矛盾未根本解决。美国政府债务规模突破36万亿美元,占GDP比重达123%,财政赤字扩张叠加债务展期压力(2025年需再融资约9.3万亿美元)推高债券发行量。海外投资者持续减持,中国3月减持189亿美元美债至7654亿美元,英国、日本虽增持但一级交易商被迫承销比例升至历史高位。降息预期推迟至12月,全年或仅降息2次,联邦基金利率中值或维持4.0%-4.25%。通胀黏性(核心PCE回落至2%目标或延至2026年)支撑高利率环境。关税政策反复性(如剩余10%关税谈判不确定性)及“美丽大法案”或新增3.7万亿美元赤字,加剧市场对财政可持续性的担忧。当前美债市场处于“高收益与高风险并存”的复杂阶段,建议美债谨慎持有。

免责声明:本报告由择尔裕基金研究中心撰写、择尔裕【智慧+】基金智能辅销系统App独家发布,如需转载,请注明出处。本报告内容不构成投资建议,投资者据此操作,风险自担。过往业绩不代表未来表现,基金有风险,投资需谨慎!