关税战背景下全球股市先抑后扬

受美国关税战冲击,全球股市二季度普遍遭遇开门黑,但随后纷纷收复失地,整体呈现先抑后扬的走势。国内市场看,截止2025年6月30日,上证50指数上涨1.01%,创业板50指数上涨,创业板50指数微跌0.43%,科创50指数上涨1.46%,北证50指数大涨39.45%。板块方面,银行板块一枝独秀,保险、券商、科技、军工、创新药等表现活跃。海外市场看,截止北京时间2025年6月30日,恒生指数上涨4.12%,纳斯达克100指数上涨16.89%,欧洲斯托克50 指数上涨1.33%,日经225指数上涨13.67%。黄金/美元上涨5.12%,纽约原油下跌8.32%。

国内宽松政策仍有加码空间

由于中国带头抵制,特朗普的全球关税谈判目前成果甚微,仅铁杆盟友英国与其达成新的关税协议。中美瑞士谈判顺利将双方追加的非理性关税平等取消,但伦敦谈判却仅仅是达成“协议框架”,在美国的“再次伟大”战略和中国的“伟大复兴”战略撞车的大背景下,中美双方用“相互妥协”换取“合作共赢”并非易事。我们预计中美之间24%的90天缓冲期关税会继续延长缓冲期,但20%的芬太尼关税每次谈判时都是鸡同鸭讲,短期内取消概率不高。总而言之,中美的关税战,已经从4月初的闪电战,转变为当前的拉锯战。由于当前中美之间的关税水平要比2024年高30%,外贸压力陡增,这无形中加大了中国经济增长的压力,我们预计下半年国内宽松政策仍有加码的空间。

A股有望延续主升浪格局

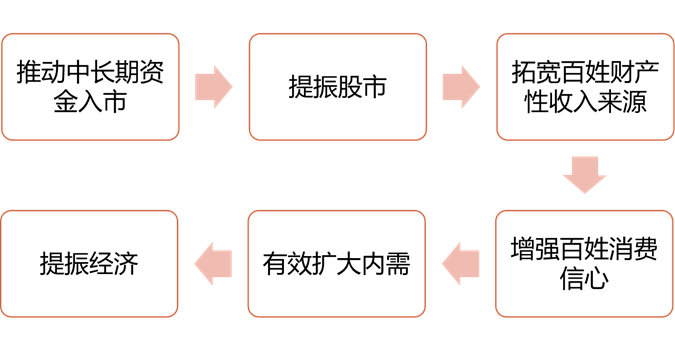

对国内股市而言,经济增长压力越大,A股的长期政策慢牛逻辑就越硬。中国当前的政策逻辑很清晰:

以上证指数作为观察对象,我们发现近期该指数已经突破了旗形整理平台,技术层面的主升浪已经开启。

数据来源:通达信,截止时间;2026-06-30

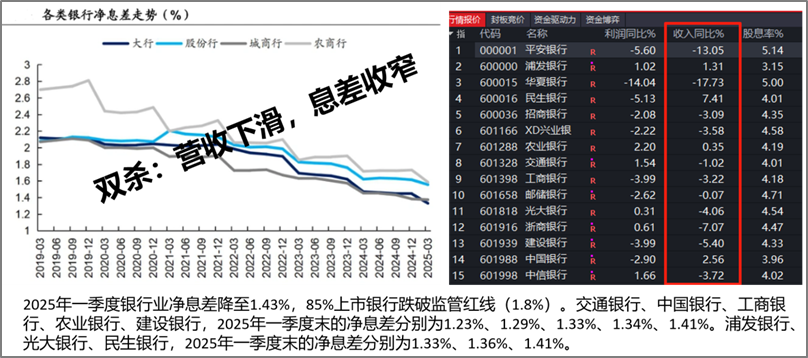

板块机会方面,下半年继续看好科技、创新药、军工。对于银行板块,考虑到宏观经济增长压力和银行整体经营质量的下滑,我们认为银行板块的高估值+高股息现状难长期维持。

数据来源:通达信

数据来源:通达信

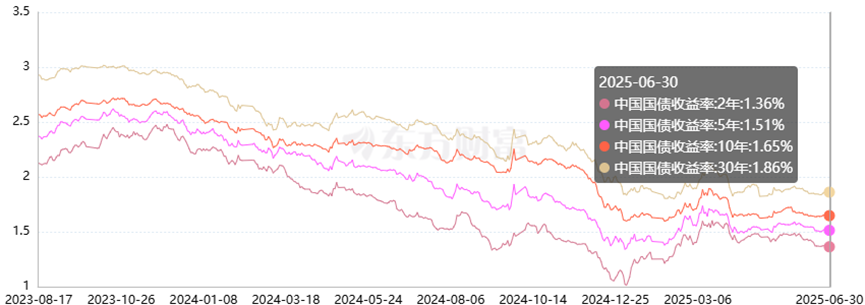

国内债市抱团松动或最早于年底出现

虽然宽松政策仍有加码空间,但国内债市早已透支了政策利好带来的收益空间。除了市场对政策预期较为坚定以外,另一个重要的原因是,资管新规后,银行理财产品、保险产品配置信托贷款、委托贷款、债权融资计划等非标资产被严格限制;前几年股市不好,楼市不好,利率持续下行,百姓资金涌入理财、保险市场,而理财和保险则报团于债市,当然,二级债基、固收+基金等公募基金产品也参与其中。

数据来源:东财

由于机构资金进入股市几乎是必须完成的“政治任务”,我们认为机构资金在债市抱团松动是迟早的事情。管理层对机构资金进入股市考核时间是3年,每年年底对债市而言,都是一个坎。因此,当前市场环境下,纯债类产品宜以短久期策略品种为主。

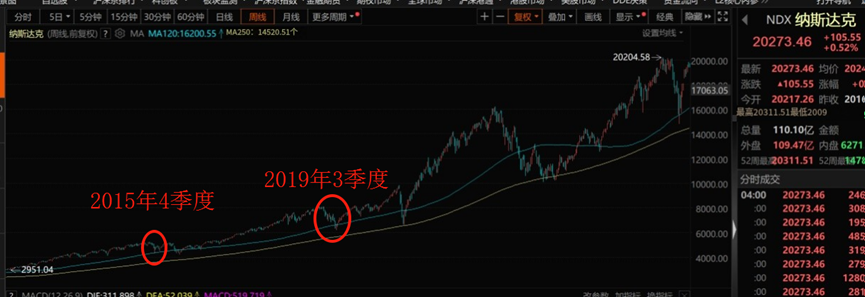

美股延续震荡,但长期看涨

作为全球最大的“政策市”,美股熊短牛长的特征在本次贸易战中表现得淋漓尽致。从美股历史运行规律看,纳斯达克指数回调至120周均线附近获得支撑,反弹至前期高点之后,会有个震荡加剧的过程,但方向总体是向上的,这种案例分别发生在2015年4季度、2019年3季度。

数据来源:通达信

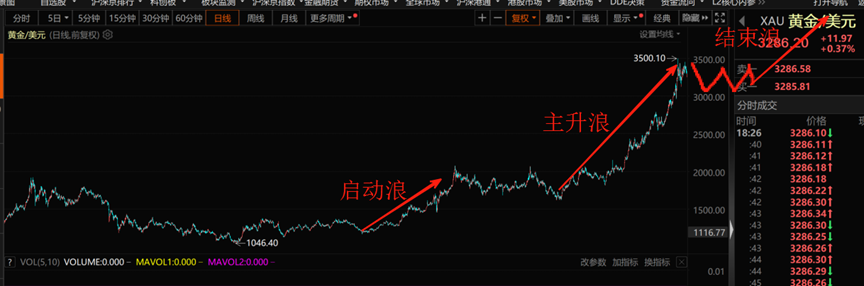

黄金进入盘整蓄势期

逆全球化是本轮黄金行情的核心逻辑(避险需求),关税战是逆全球化的高潮事件,黄金的避险需求也随着关税战由闪电战转变为拉锯战中见顶,黄金未来的行情逻辑将转变为美元贬值逻辑(投资需求),美元贬值的动力来自两个层面,超预期降息和美国内乱,我们认为这两件事情在年底前发生的概率都不大。因此,我们认为,黄金下半年或高位箱体震荡(3000-3500),为下一波上涨行情蓄势。

数据来源:通达信

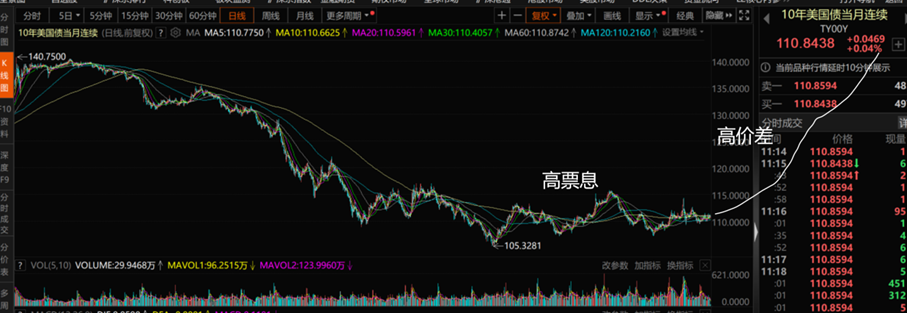

美债高价差时代即将来临

6月19日,美联储宣布将联邦基金利率的目标区间保持在4.25%至4.5%不变,符合市场预期。这是今年以来美联储货币政策会议连续第四次决定维持利率不变。而欧央行已经8连降,基准利率低至2.15%。美国近五年(2020-2024年)GDP实际增长率平均为2.4%,如果利率与GDP长期严重倒挂,会导致制造业继续萎缩。

美国5月份的CPI为2.35%,离2%的目标尚有距离,这也是鲍威尔坚持不降息的理由。但有点经济常识的人都知道,美国的潜在通胀威胁来自供给侧(关税战导致),通过降息+减税,鼓励国内扩大生产增加供给,这才是治理供给侧通胀的根本出路。鲍威尔和特朗普硬刚更多是出于政治斗争考虑。

鲍威尔的任期会在2026年中结束,我们预计特朗普提前在2025年底确定好鲍威尔的替代者,虽然特朗普的暴力降息梦可能要等2026年中才会开始实现,但市场可能会提前布局后鲍威尔时代的美债牛市行情。因此我们认为,美债将在下半年彻底夯实底部,新一轮美债牛市蓄势待发。

数据来源:通达信

下半年基金大类资产策略

免责声明:本报告由择尔裕基金研究中心撰写、择尔裕【智慧+】基金智能辅销系统App独家发布,如需转载,请注明出处。本报告内容不构成投资建议,投资者据此操作,风险自担。过往业绩不代表未来表现,基金有风险,投资需谨慎!