站在2025年的盛夏回望,科技创新的浪潮已从实验室奔涌至街头巷尾。

屏幕上跃动的AI智能助手、穿梭的智能驾驶车流、人形机器人的惊艳亮相……科技不再是遥远的想象,而是重塑生活的真实力量。

当科技创新成为大国博弈的核心赛道,资本市场的使命愈发清晰:如何将金融活水更精准地引向科技创新的最前沿?

从2019年科创板开板到2025年债市“科技板”落地,从双创债试点到首批科创债ETF破茧而出,中国资本市场正以“股债联动”的宏大叙事,架设起连接资本与创新的新桥梁。

7月7日,首批科创债ETF正式扬帆起航,而多只产品仅半日售罄。(来源:记者)

这并非是简单的产品创新,更是一场国家战略与资本意志的共振。在产品的火热发行之外,属于科创债ETF的大幕或许才刚刚开启。

此刻,小编尝试用八个关键问题,探寻这一工具背后的理性价值与时代温度。

Q1:

大热的科创债究竟是什么?

科创债的全称是科技创新公司债券,从本质上来讲,它是为科技创新企业提供资金支持的一种金融工具。用更通俗的话说,就好比是一张“借条”。

那么,普通信用债与科创债是什么关联?如果把普通信用债比作企业通用的“粮草”,科创债则是定向输送至科技研发前线的“特种补给”。

其特殊之处在于,要求发行主体必须是深耕科技创新领域的企业,或者募集资金主要用于支持科技创新领域发展。

图:科技创新债券主要发行人

来源:中证指数公众号

根据发行人类型,科创债可分为四类——科创企业类、科创升级类、科创投资类和科创孵化类。

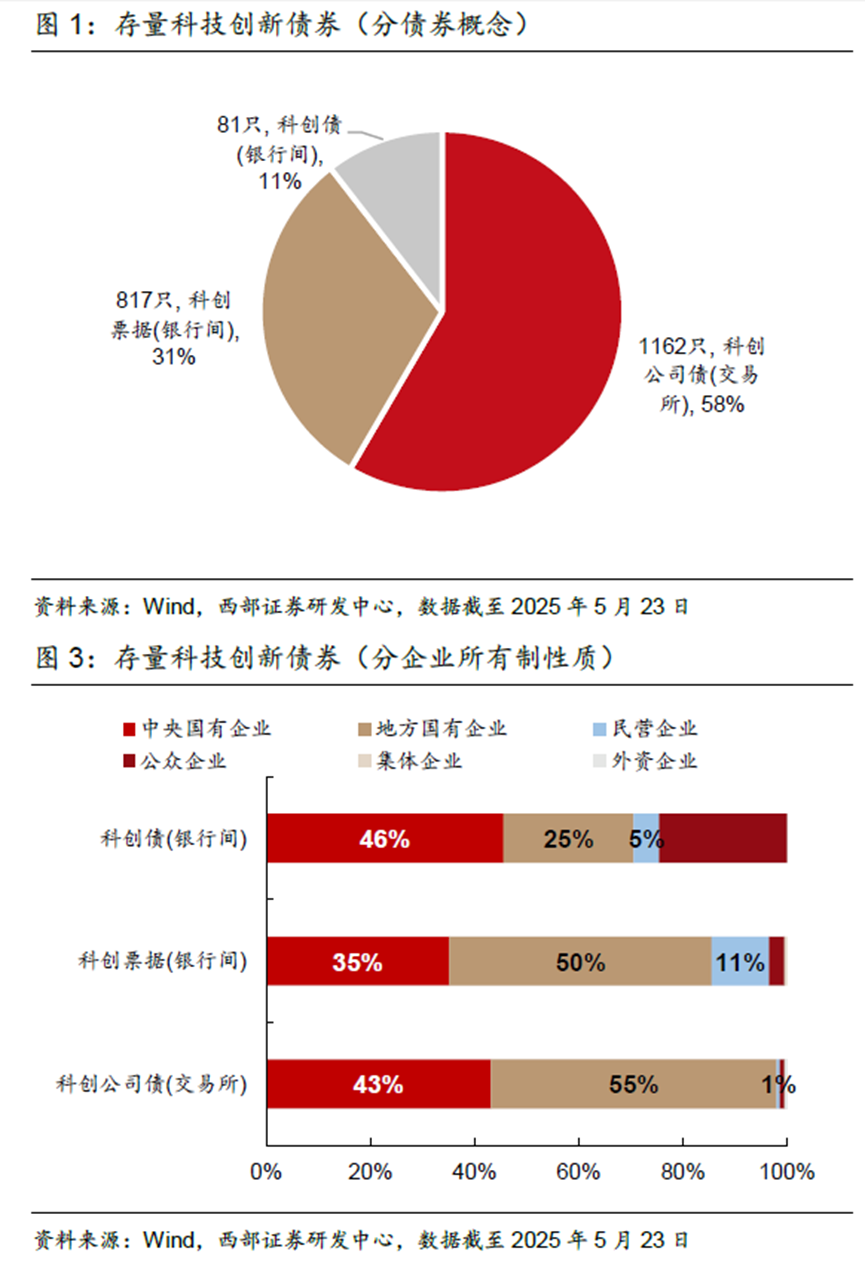

科创债的前身为2017年开展试点的双创债,此后随着相关政策的不断深化与完善,如今的科创债已构建起较为完整的框架体系,涵盖了交易所的“科创公司债”以及银行间的“科创票据、科创债”。

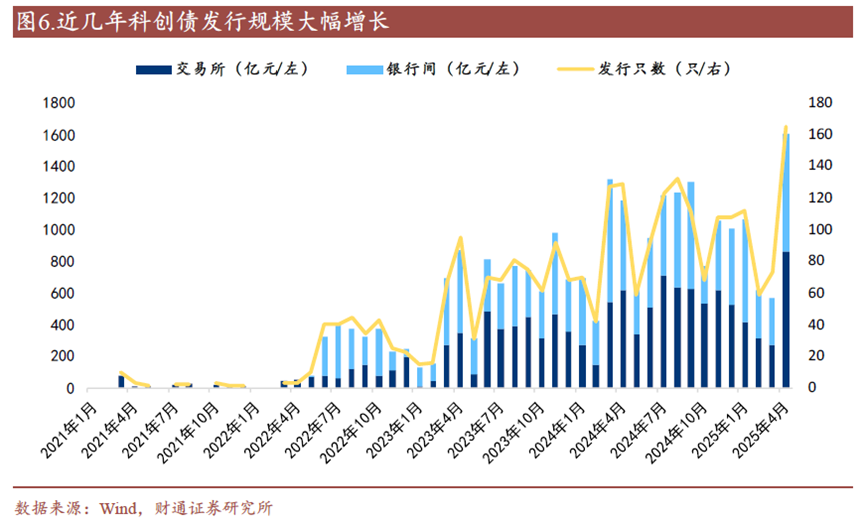

2025年5月,随着人民银行与证监会联合发布《关于支持发行科技创新债券有关事宜的公告》,中国债券市场的"科技板"正式启航。

Q2:

科创债的核心特质是什么?

不难发现,相较于普通信用债,科创债的“科创基因”是其核心烙印。

作为债券市场支持科技创新发展的新兴融资工具,科创债的募集资金主要投向半导体、人工智能、新能源、高端制造等前沿领域,直接服务于国家科技创新战略的关键环节。

截至2025年6月末,科创债存量规模已达2.45万亿元,一级认购火热,二级买盘力量增强,成为信用债市场扩容的重要引擎。(来源:华西证券)

当“新质生产力”写入国家战略,叠加央行再贷款政策支持与信用风险缓释工具的配套运用,科创债已超越单纯的融资工具,成为金融体系服务科技自立自强的生动实践。

这片蓝海的扩张速度,正是国家推动科技自立自强的金融注脚。

Q3:

如何理解科创债ETF?

科创债ETF本质是“科创债”叠加“ETF”所产生的化学反应,是指数化投资的精巧设计。

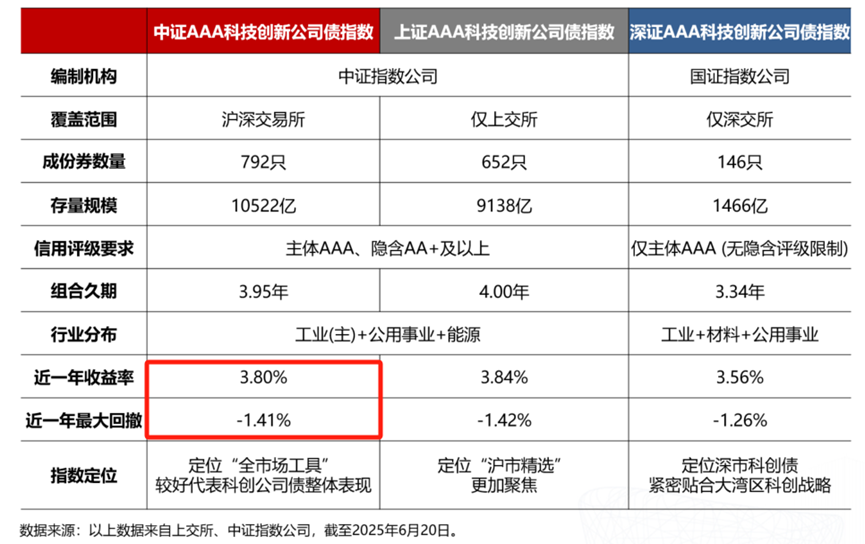

作为指数型基金,科创债ETF的核心运作逻辑是聚焦特定科创债指数(如中证AAA科技创新公司债指数)的成分券及备选成份券,将上百只优质科创债汇聚成一池活水,打造 “科技创新信用”的标准化凭证。

基金管理人将通过专业的被动管理策略,力求精确复制目标指数的表现。对投资者而言,买入一份科创债ETF份额,就相当于以标准化、低门槛的方式持有了一篮子科创债资产。

这一工具的创新价值在于,它将传统科创债投资的机构壁垒化繁为简,以指数化的方式将原本以机构投资者为主的高门槛市场,转化为个人投资者可便捷参与的标准化投资工具,将分散投资与专业管理凝结于指尖。

Q4:

科创债ETF为何此时应运而生?

2025年的政策脉络给出了答案。

3月央行首提债券市场"科技板",4月政治局会议再提"科技板",5月配套政策密集落地,6月陆家嘴论坛明确"强化股债联动"。

这套组合拳背后,是国家对科技创新核心地位的坚定布局,而现实的需求同样迫切。

一方面,科创企业普遍面临研发周期长、资金需求大的挑战,传统融资模式难以满足其长期资本需求;

另一方面,投资者期待分享科技创新红利,但直接投资单只科创债存在准入门槛高、风险分散不足、流动性受限等痛点。

科创债ETF恰逢其时地为供需两端架起桥梁——既为创新前线输送“耐心资本”,又为投资者开辟参与时代浪潮的新路径。

Q5:

科创债ETF跟踪的指数有何特点?

科创债ETF本质是“科创债”叠加“ETF”所产生的化学反应,是指数化投资的精巧设计。

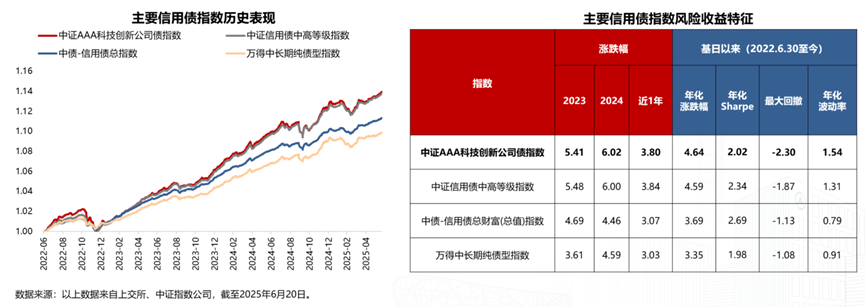

中证AAA科技创新公司债指数(932160)正是解码科创债ETF投资逻辑的核心载体,其编制规则体现了“在创新浪潮中坚守稳健”的双重定位。

首先,指数仅纳入了主体评级为AAA、隐含评级AA+以上的科创公司债,发行人包括占比99%以上的央国企及部分优质民企(如上市公司),从源头上筑起坚实的信用基石。

其次,在结构设计上,指数以1-5年期中短期债券为主力,3.88年的修正久期在利率波动中展现出更强的韧性;近800只成分券单券权重均低于1%,市值容量超万亿,通过高度分散化持仓降低单一主体风险。

自2022年6月基日以来,指数年化收益达4.64%,且历史年年正收益,表现优于同类信用债指数。

在利率中枢下行、稳健优质资产稀缺的当下,指数“高信用等级+科创成长”的双重属性,使其配置价值愈发凸显。

Q6:

对个人投资者而言,

科创债ETF意味着什么?

对普通投资者而言,科创债ETF的问世不仅填补了固收类投资工具箱的一隅空白,更提供了一个能够一键布局科创公司债的普惠工具。

千元起投的较低门槛、场内T+0的灵活交易、0.2%/年的低费率、高评级的信用“打底”……

这些客观的参数背后,有望转化为切实的投资获得感提升。

正如移动支付改变了金融服务的面貌,以ETF及联接为代表的指数工具也在重塑科技红利的分配逻辑。

个人投资者无需大额资金和专业信用分析能力,在风险偏好匹配的情况下,便能够借助这一投资工具,间接成为众多优秀科创企业的“债主”,进而与国家创新的步伐保持同频共振。

Q7:

对机构投资者,

科创债ETF又展现出怎样的价值?

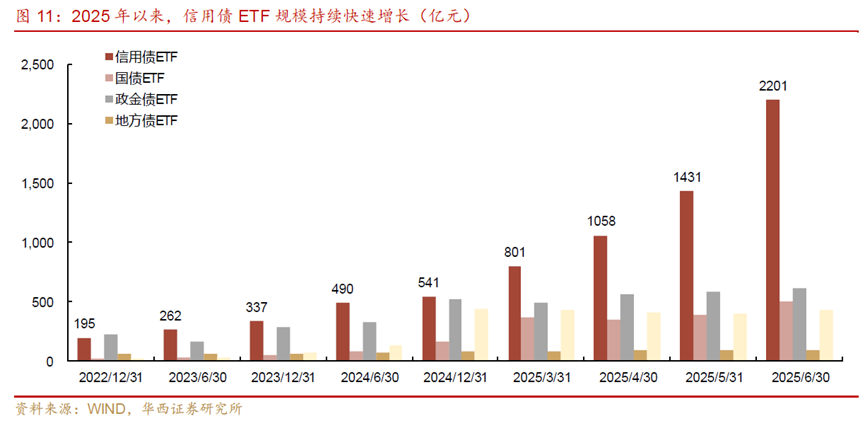

当债市获取阿尔法收益的难度在波动中加大,债券ETF正以贝塔工具的清晰逻辑,成为机构资产配置版图中的亮眼坐标。

2025年上半年,债券ETF规模首次突破3000亿元,其中信用债ETF贡献斐然。

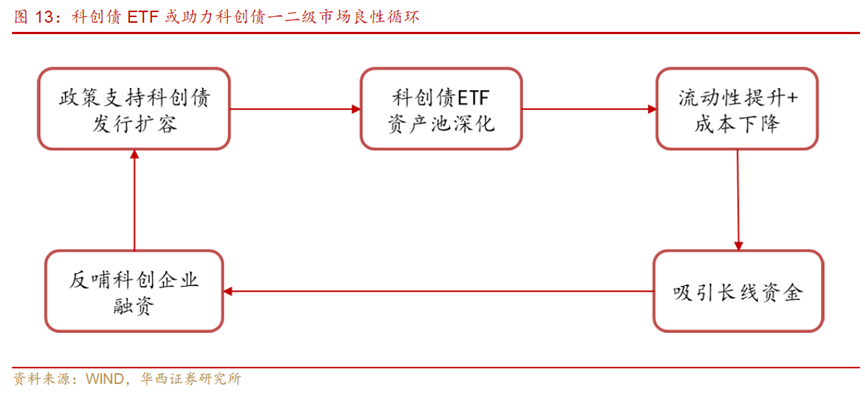

随着正式纳入通用质押式回购与做市商制度升级等政策深化,信用债ETF的流动性已从 “持有到期” 的传统模式,逐步升级为兼具交易便捷性与资产盘活能力的综合工具。

作为信用债ETF体系中聚焦科技创新领域的特色分支,科创债ETF同样是实现高效、精准资产配置的利器。

通过一键配置数百只个券的便捷性和“T+0”的交易效率,机构投资者可以快速建立对科创债市场的整体敞口,灵活响应战略布局或战术调整需求。

相较自行构建和管理庞大的个券组合,投资ETF能显著降低研究、交易和运营的综合成本,提升资金运用效率。

在组合风险收益优化层面,将科创债ETF融入传统固收策略,可在AAA级信用债“打底”的基础上提升回报潜力,为机构在低利率时代重构投资框架提供关键支点。

Q8:

如何理解,

科创债ETF在资产配置中的定位?

过去几年间,低利率的浪潮渐行渐近、全球资本市场在颠簸中震荡前行,多元资产配置的价值愈发凸显。

在多元资产配置的探索中,科创债ETF展现出清晰而务实的定位。

一方面——

在哑铃策略的两端,即左侧的高波动股票与右侧的防御性利率债之间,科创债ETF提供了关键的中间支点。

相比纯防御资产,它承载着创新动能带来的收益潜力;相较于权益资产,它提供票息收益的缓冲带。这种“中低风险、兼具弹性”的特性,有望使得组合构建更趋平衡。

注:上文“弹性高”意味着上涨时涨幅更大、下跌时跌幅也更大。

另一方面——

作为特色科创主题债券工具,科创债ETF不仅是债券市场深度与广度的拓展,更因其科创属性,天然融合了政策支持(政策β)与科创企业自身发展活力(潜在的成长α),既保留了债券的稳健底色,又融入了科技的成长基因。

在利率长期下行周期与科创政策窗口期的叠加背景下,为投资者提供了一种参与科技创新浪潮、同时注重风险可控的长期工具,承载着低利率时代投资者对确定性的珍视,走向更深更远处。

投资的本质,是在可承受的风险范围内,向未来下注。

而科创债ETF正将这一哲学具象化——

它降低了参与的门槛,却未稀释对国家创新战略的信仰权重;

它分散了个体的风险,又以鲜明的科创主题为组合注入时代脉搏;

它不追求大起大落,却在票息打底的基础之上,让持有人有机会分享中国科创崛起这一最具确定性的长期增长故事。

在这个不确定性如影随形的时代,这种“守望科创未来、脚踏债基实地”的长期配置逻辑,或许正是我们所追求的投资答案。

有远见的投资者或许早已站在了趋势的风口,选择与时代共振,与大国科创的必然崛起同频。

本文版权归原作者所有,择尔裕【智慧+】APP仅为传播更多有价值的信息,若您发现文章内容有版权问题,请把相关链接提交至邮箱:mssj@ytfjr.com,我们将及时进行处理。文章内容不构成投资建议,市场有风险,投资需谨慎!