01

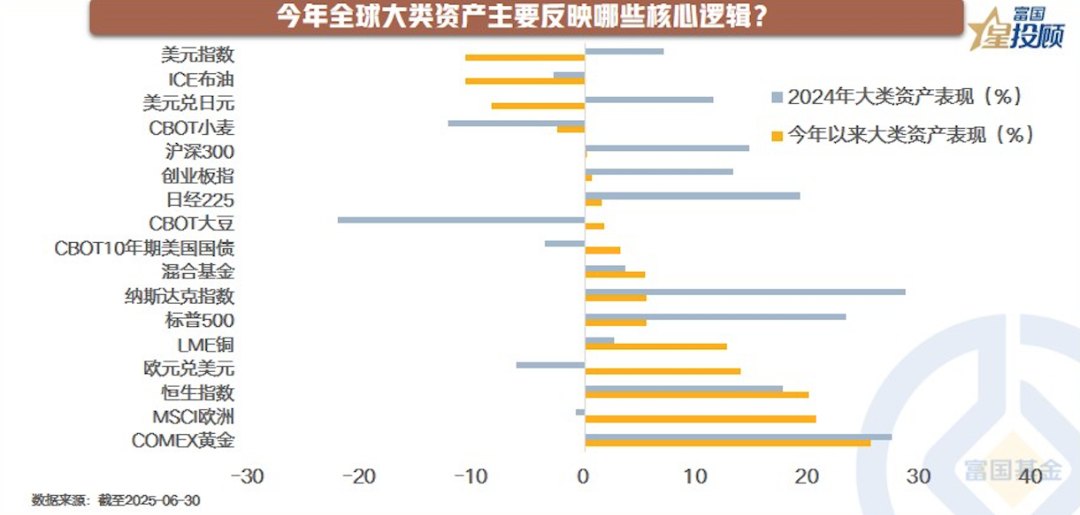

今年全球大类资产主要反映哪些核心逻辑?

从大类资产表现上,主要反映美元走弱,全球资产再平衡。相对于2024年,今年以来美元指数快速下跌,并逐渐形成弱美元预期,成为今年资产市场重要的变量。在此逻辑下,欧元兑美元升值超过13%,美元兑日元贬值超过8%,全球美元资产配置再平衡,带动欧洲和港股市场上半年上涨超20%,黄金价格上涨超25%;而美元走弱客观上又支持铜价上涨突破12.6%,黄金价格更是暴涨25%以上。在这种背景影响下,国内投资者在黄金、港股市场基金等的配置上普遍取得了不错的收益。

02

权益基金赚钱效应正在扩散,固收+成为稳健配置“胜负手”

在弱美元与国内稳增长的加持下,今年上半年公募基金整体的赚钱能力有所提升。无论是纯债、固收+、主动权益基金,还是指数基金整体上取得了较好的收益。但如果分析产品结构,仍有以下几个特点:

1、短债基金和中长期纯债基金,无论中位数、25%分位数、75%分位数收益,均相差不大,体现出债券基金收益率极度平坦化的特征;

2、75%分位以上的一级债基、二级债基、偏债混基金整体上随着权益中枢水平的上升而表现更好;

3、无论是25%分位、50%分位、75%分位,主动权益基金相对于被动指数基金呈现出更好的赚钱效应,一改过去两年主动权益基金不及指数的颓势;

4、整体上固收类基金产品,体现出较为稳健的特点,投资需要规避的主要是尾部产品风险,或可以通过对于基金公司整体固收投资能力来甄别;

5、权益产品依然表现出只有少部分赚大钱的特征,显示出绝大多数投资人收益获得水平相对有限,从而使得市场情绪依然是一个逐步升温的过程。

03

主动权益基金绽放“小而美”

今年上半年,主动权益基金头部业绩非常亮眼,有50只产品半年收益突破40%,347只产品收益超过20%。其中,创新药、北交所、新消费、港股通、科技等行业或主题基金最为亮眼,是今年上半年基金收益能否一骑绝尘的核心。

但今年上半年之所以主动权益基金还没有带来积极的示范效应,主要在于整体上这些绩优基金规模相对较小。

据wind数据统计,如果按照收益率中位数统计,规模在20亿-50亿这个区间的310只产品和规模在5-10亿的562只产品,中位数相对更好,收益率均值也在7%以上。体现出20-50亿这个区间,沉淀了不少优秀的基金经理;而50亿以上规模的产品,则由于结构行情制约了基金经理的表现;而5-10亿这个规模区间,不少基金经理发挥了船小好调头的优势,跑出了积极的优势。

未来,随着市场情绪进一步好转,赚钱效应逐渐扩散,这部分20-50亿的绩优基金产品,则更值得期待。

04

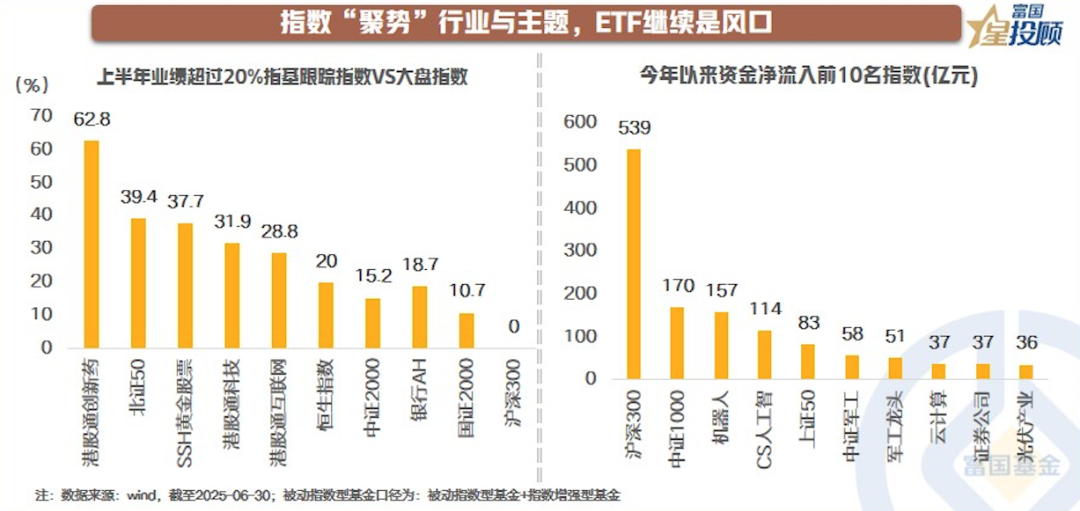

指数“聚势”行业与主题,ETF继续是风口

虽然今年上半年指数产品的整体表现稍逊色于主动权益基金,但仍然是全市场“吸金”的主要存在,特别是ETF由于便捷的交易优势,更成为市场持续追逐的重要领域。

上半年,ETF整体净流入资金2876亿元,其中沪深300指数流入资金最为庞大。从标的指数来看,港股市场的港股通创新药、港股通科技、港股通互联网、恒生指数,共同构成“吸金王”,收益和产品规模联袂上升;A股市场,北证50、中证2000、国证2000跟踪的指数基金相对更为突出;商品市场,则由于黄金过去三年的持续突出业绩,而继续成为今年ETF市场极为抢眼的存在。

05

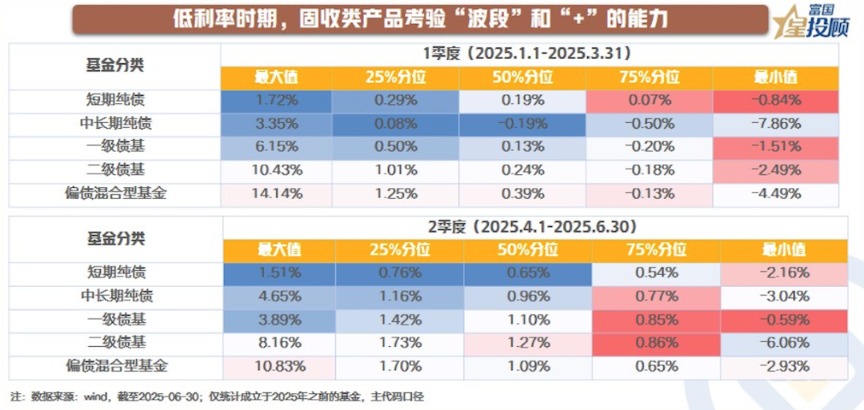

低利率时期,固收类产品考验“波段”和“+”的能力

在低利率时代,固收类产品“要收益”的难度越来越大,需要寻找新的突围。突围方向一:“做波段”,但随着债券收益率曲线平坦化,对波段操作的能力也提出了更高的要求,而且如果做反了,会对收益产生巨大的侵蚀。根据wind统计,中长期纯债基金中,最大值和最小值的季度收益差在Q1、Q2分别达到11%、8%,方差尤为显著。突围方向二:“固收+”,通过增加权益的配置,来进行收益的增厚,但“+”的选择也是门艺术,对整体收益往往“一锤定音”。根据wind统计,偏债混合型基金中,最大值和最小值的季度收益差在Q1、Q2分别达到16%、14%。

06

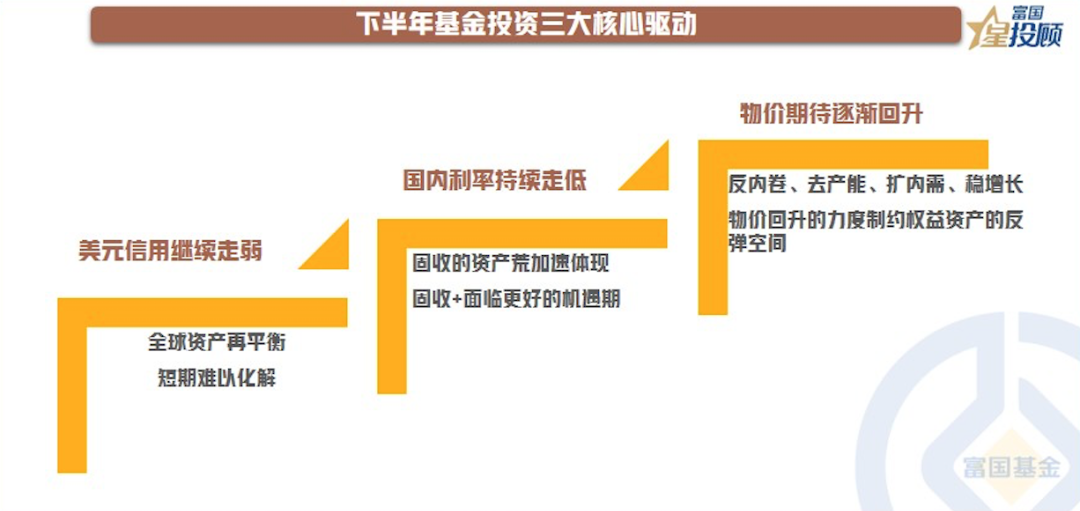

下半年基金投资三大核心驱动

聚焦下半年,基金投资主要三大核心驱动力。驱动一:美元信用继续走弱。美国7月最终版本的《美丽大法案》比5月版隐含更大的财政扩张力度,预计未来10年财政赤字增加4.1万亿美元,从而带来巨大的赤字和债务,这也就意味着美国债务风险将不断上升,去美元化也会继续加速,全球资金再平衡仍会延续。驱动二:国内利率持续走低。在“稳增长”诉求下,货币政策依然会协同财政打好“配合战”,因此,在国内经济强劲复苏前,央行呵护流动性仍是大基调,但在利率下行的大背景下,固收的资产荒会加速体现,而固收+面临更好的机遇。驱动三:物价期待逐渐回升。随着“反内卷、去产能”和“扩内需、稳增长”的供需两端共振刺激,有望带动物价水平企稳回升。历史数据显示,PPI和A股盈利的走势亦步亦趋、同向波动,这也就意味着,未来PPI的修复力度,很大程度上会影响A股的上行空间。

07

低利率大潮“滚滚而至”,“股债跷跷板”进入逆反区间

今年以来政策利率持续下行,低利率大潮滚滚而来,带动股债跷跷板进入逆反区间。近期,虽然债券市场依旧迎接大量的配置资金,但如果从年度回报角度来看,沪深300的滚动年度收益向上,而债券收益有所回落。

展望下半年,债券市场将处于低收益、低利差、低通胀的“三低”状态。这意味着,债券市场买入持有的收益并不突出,但利率风险也无需担忧;央行对于资金面的呵护态度明显,整体有利于债券交易的活跃;积极财政托举经济,但由于低通胀数据的加持,难以对债市形成压力;海外环境、关税等外部冲击对于经济的扰动更使债券避险价值突出。

其中,纯债部分有望在“岁月静好”中渐渐累积收益。而低利率之下,向风险要收益的“固收+”则因权益市场的逐渐好转而面临着更好的期待,成为众多稳健型投资者的制胜之道。

08

“政策的手”和“市场的手”正在强化股市预期

对于下半年的股市,“政策的手”和“市场的手”将共振推动股市预期的改善。一方面,行至年中,上半年经济增长的目标完成较好,但物价目标相去甚远,有可能通过部署更为有效的“反内卷”、“去产能”,来促进物价合理回升。对于股市,如果能走出通缩,有助于提高龙头公司的盈利,而且对于提高整体风险偏好意义同样重大。另一方面,“物极必反、均值回归”是市场运行的基本规律,如果将混合基金一年滚动收益(用混合基金指数同比走势表示)来反应A股资产的回报周期,可以发现,目前正处在新一轮向上回报周期的起点,未来仍有极大的修复空间。

09

基金配置:债向股要收益,股向债要安全

下半年的基金配置思路,如果总结成一句话,那就是“债向股要收益,股向债要安全”。

对于债券投资者,无论票息收益还是资本利得,都会有所下降,在此背景下,积极拥抱权益资产,增厚债券投资收益,或将是主要策略。

对于权益投资者,混合基金指数滚动年度回报依然处于底部向上修复过程,仍需要积极的债券搭配来平滑资产配置的波动。

整体而言,在积极把握股债配置机会时,还需要有四个核心要点要注意。1)规避尾部风险:不过分追求某一领域的极致,尽可能控制回撤,追求稳健回报。2)重视工具产品:无论是股还是债,被动基金的工具箱都在不断完善和丰富,为收益的突围提供了更多的选择。3)重视固收+:低利率之下,向风险要收益的“固收+”则因权益市场的逐渐好转而面临着更好的期待。4)拥抱长线思维:虽然短期A股市场的能见度较低,但中长期是相对清晰可见的,目前正处在新一轮向上周期的起点,要敢于定价长期积极因素。

本文版权归原作者所有,择尔裕【智慧+】APP仅为传播更多有价值的信息,若您发现文章内容有版权问题,请把相关链接提交至邮箱:mssj@ytfjr.com,我们将及时进行处理。文章内容不构成投资建议,市场有风险,投资需谨慎!