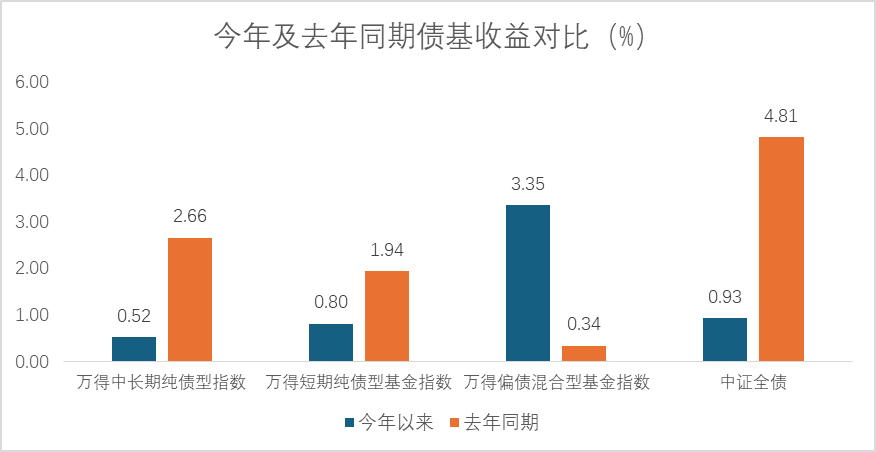

今年以来,债市告别此前单边上行的走势,出现了高位滞涨的情况。截止7月25日,中证全债今年以来涨了0.93%,万得中长期纯债指数涨了0.52%,万得短期纯债型基金指数涨了0.80%;而去年同期中证全债涨4.81%,万得中长期纯债指数涨2.66%,万得短期纯债型基金指数涨1.94%,收益差距可以说是十分的明显。

为什么今年的债市收益不如以往了呢?

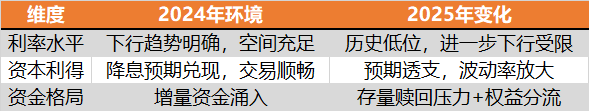

首先,低利率环境压缩票息空间,收益“安全垫”变薄。2024年债市走牛后,10年期国债收益率降至1.6%~1.9%区间,创历史新低。债券票息收益随之大幅缩水,票息对净值波动的缓冲作用显著减弱。2024年债基平均收益达4.75%(中长期纯债),而2025年上半年同类产品净值增长率仅0.73%,创十年新低。信用利差在2024年持续压缩后,已处于历史低位(如城投债利差压缩至近5年最低),通过信用下沉博取超额收益的性价比大幅降低,机构难以通过高收益债增厚收益。

其次,交易拥挤与预期透支,使得资本利得博弈难度加大。2024年市场过度交易降息预期(如全年利率下行超100bp),但2025年货币政策宽松节奏放缓,降准降息未达预期,导致前期透支的资本利得空间被反向修正。央行多次警示长债风险,并暂停国债买入操作,进一步抑制利率下行空间。机构为博取收益集体拉长久期(,但久期策略趋同导致市场对利空敏感度提升。一旦政策或数据不及预期(如地产放松、关税谈判),易引发集中止盈和抛售,放大净值波动。

最后,股债“跷跷板”效应加剧资金分流。2025年A股突破3500点后,居民储蓄加速向权益资产迁移(两融余额突破1.92万亿),风险偏好上升导致债基赎回压力加剧。反内卷、科技创新政策加码等提振股市情绪,而债市缺乏类似催化剂,资金虹吸效应显著。

债基收益偏低的核心矛盾总结——从“趋势红利”到“存量博弈”

2025年债基收益显著弱于2024年,核心矛盾在于低利率环境压缩票息空间、股债跷跷板效应分流资金、政策预期透支导致资本利得博弈难度加大。面对这一情况,投资者可以通过一下几方面应对:

1、 降低纯债比例,增加“固收+”组合。增配偏债基金、二级债基替代不分纯债,通过权益增强(如可转债、高股息股)增厚收益。

2、 控制久期风险,侧重中短端品种。优先选择久期1-3年的中短债基金(如利率债指数基金、高等级信用债基),降低利率敏感度。避免长债,因其利率风险敞口过大。

3、 波段交易增厚收益。在10年期国债收益率突破1.8%时增配,低于1.6%时减持,捕捉1.5%-1.8%震荡区间的价差。

免责声明:本报告由择尔裕基金研究中心撰写、择尔裕【智慧+】基金智能辅销系统App独家发布,如需转载,请注明出处。本报告内容不构成投资建议,投资者据此操作,风险自担。过往业绩不代表未来表现,基金有风险,投资需谨慎!

往期回顾: