01

A股多次上演哑铃型配置行情

近十年A股市场多次上演哑铃型配置行情,成为资金穿越波动的重要选择。这类行情往往呈现“两端发力、中间平淡”的特征:一端紧握高股息、低波动,一端追逐高景气、强成长,形成攻守兼备的平衡结构。从2014年的金融地产与TMT双轮驱动,到2023年中特估与AI的分化演绎,哑铃两端随经济周期与产业趋势动态切换,却始终保持着“防御+进攻”的核心逻辑,成为不同市场环境下的有效生存策略。

02

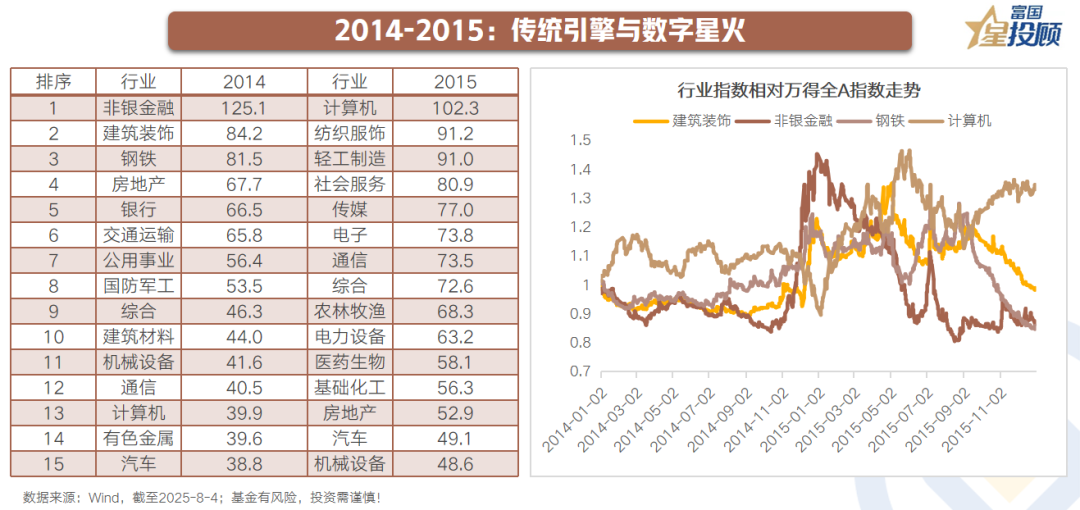

2014-2015:传统引擎与数字星火

2014-2015年的哑铃行情带着鲜明的旧动能烙印。彼时经济转型初期,传统产业仍担纲增长主力,金融地产作为经济压舱石、一带一路相关基建板块受益政策发力,构成哑铃的防御端;而移动互联网浪潮初起,智能手机普及催生APP经济爆发,TMT板块成为成长端的代表。这轮哑铃策略行情的本质是流动性驱动下对传统增长瓶颈与新兴动能潜力的同步押注。在货币宽松背景下演绎极致行情,上证指数与创业板指均录得翻倍涨幅,两端弹性均十分显著。

03

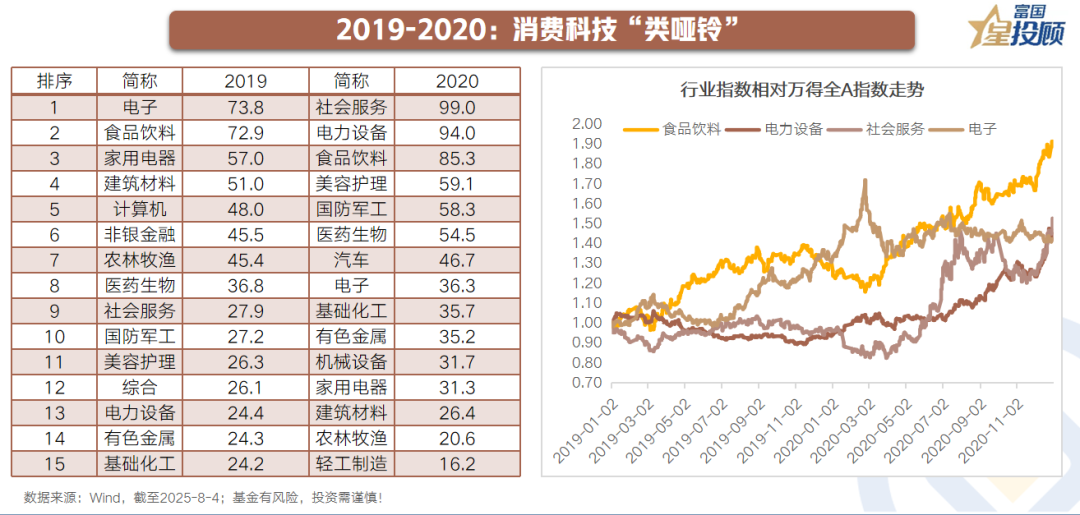

2019-2020:消费科技“类哑铃”

2019-2020年的类哑铃结构转向消费与科技的双线并行。经济增速放缓背景下,内需韧性成为关键抓手,食品饮料等必选消费凭借稳定现金流和抗周期属性,成为资金避险港湾;与此同时,科技自主可控需求上升,5G建设加速、半导体国产替代推进,叠加新能源赛道崛起,硬科技板块形成成长端合力。宽松流动性下,确定性溢价与产业趋势溢价形成双重支撑,在疫情冲击下展现强大韧性,消费与科技板块年度最大涨幅均超60%。

04

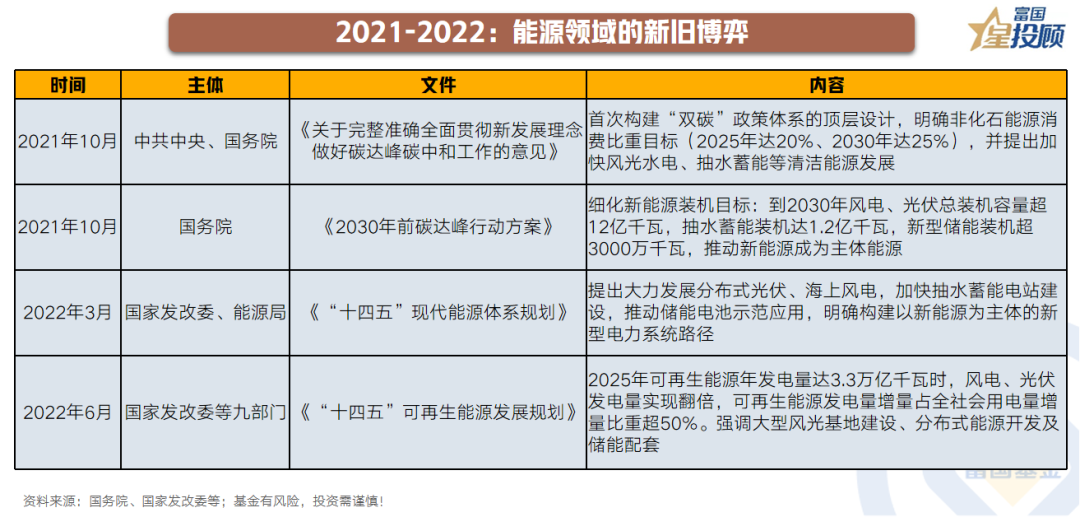

2021-2022:能源领域的新旧博弈

2021-2022年的哑铃两端聚焦能源领域的新旧博弈。全球能源供应紧张叠加“双碳”转型深化,传统能源保供政策与新能源替代需求形成共振。煤炭股因短期紧缺与高分红逆势上扬,成为防御端的硬核选择;光伏、风电等新能源赛道则在政策支持下维持延续高景气。新旧能源从对立走向并存,凸显转型期矛盾与投资逻辑的再平衡,煤炭与新能源板块阶段性涨幅均领先市场。

05

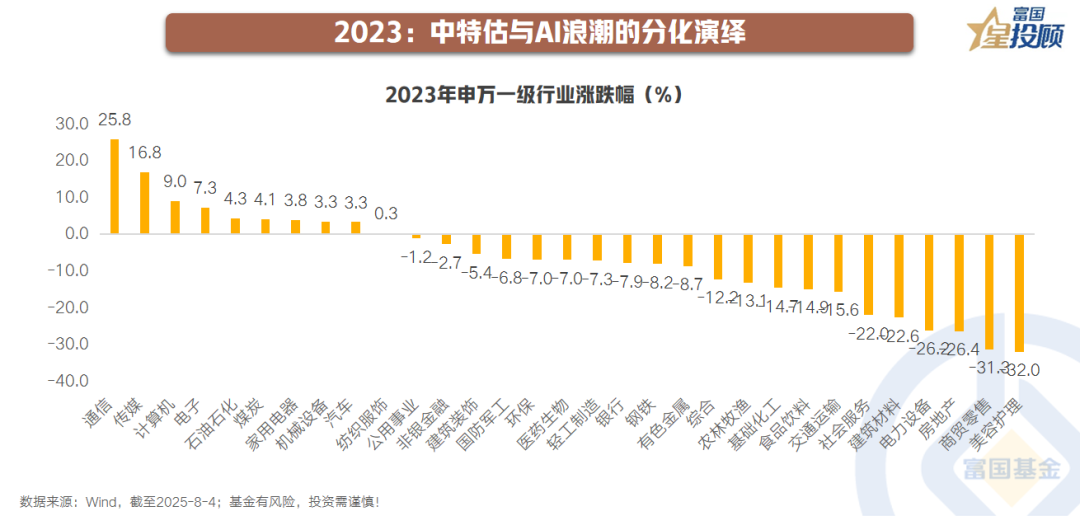

2023:中特估与AI浪潮的分化演绎

2023年的哑铃行情呈现分化加剧特征,中特估与AI成为核心线索。经济弱复苏背景下,低估值、高股息的中特估板块受资金追捧,构成防御端的主力;而生成式AI技术突破引发产业革命预期,TMT板块成为成长端的绝对主线。全年市场呈现“红利搭台、科技唱戏”格局,中特估指数与计算机板块最大涨幅均超30%,哑铃两端的收益差随资金轮动呈现周期性变化,凸显分化市场中的配置价值。

06

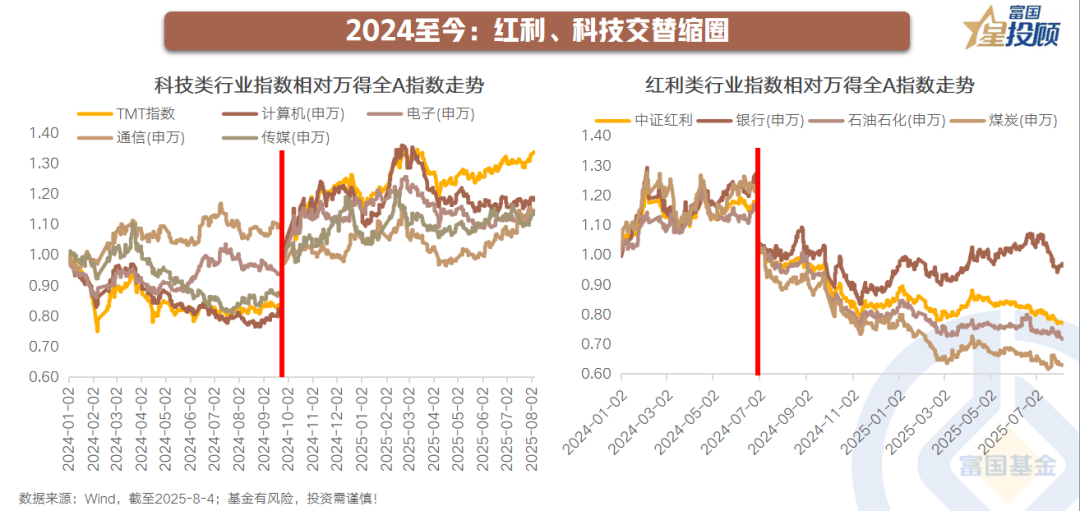

2024至今:红利、科技交替缩圈

2024年至今,哑铃型配置呈现“两端缩圈”的新特征。利率持续低位运行,红利风格内部向高确定性的银行板块集中,银行板块持续跑赢,成为防御端的压舱石;成长端则从泛科技向细分赛道收缩,风格内部集中度提升,2025年以来资金更倾向于市值下沉的小微盘科技股。这种行情结构演绎,反映出资金在经济弱现实下向确定性“缩圈”,哑铃两端的波动节奏加快,对配置精度提出更高要求。

07

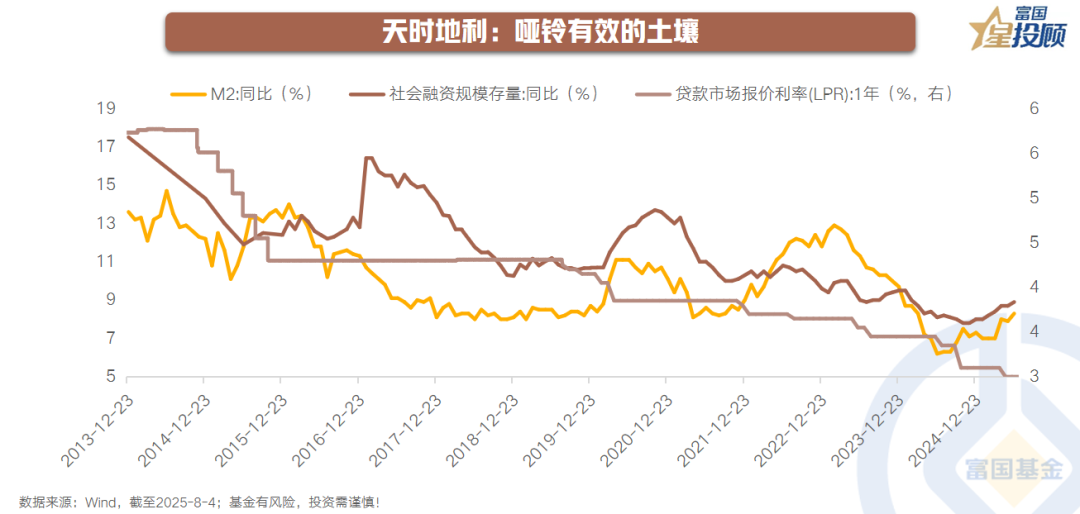

天时地利:哑铃有效的土壤

哑铃型策略的有效性往往对应特定市场环境。当经济偏弱且产业更迭加速时,哑铃策略优势凸显。经济景气回落期,投资回报率下行,高股息红利资产成避风港;而科技成长与总量经济关联较弱,产业趋势主导其表现,经济弱市中新兴产业政策更易形成催化。从货币信用环境来看,宽货币为成长股“点火”,而信用扩张不畅或结构分化则强化红利股的“现金堡垒”地位,这正是当下环境的写照。

本文版权归原作者所有,择尔裕【智慧+】APP仅为传播更多有价值的信息,若您发现文章内容有版权问题,请把相关链接提交至邮箱:mssj@ytfjr.com,我们将及时进行处理。文章内容不构成投资建议,市场有风险,投资需谨慎!