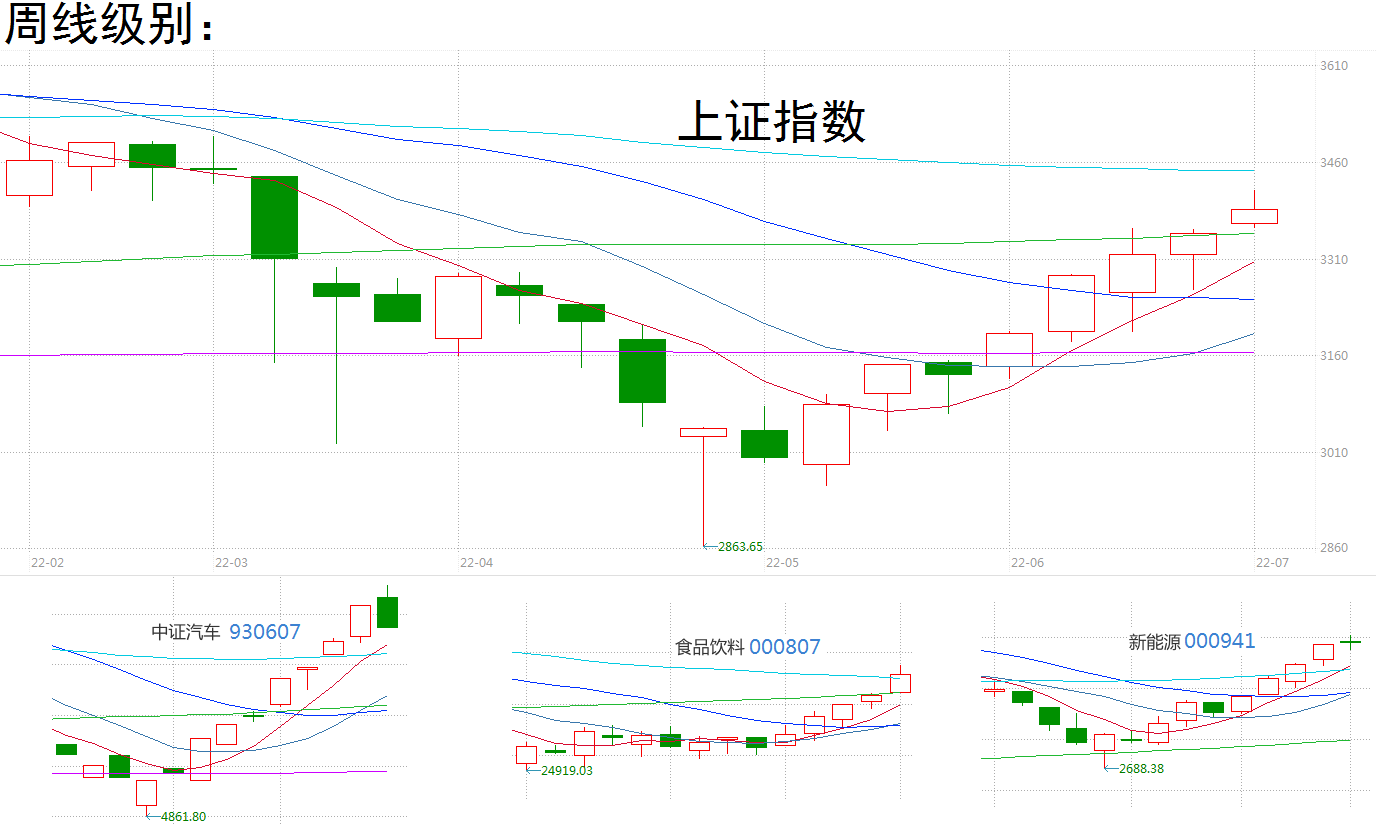

截至7月1日(周五),上证指数已经由前低2863点连续向上反弹了10周。这一幅度极大的反弹过程以汽车行业为主线,并有食品饮料、电力设备伴随上涨。

回顾历史行情,我们可以发现,以往大盘在反弹时,往往是没有非常明确的主线的,且经常表现为多板块轮动式的负乖离率修复行情。但这一波的行情却着实给力,大A既连续上行,帮助投资者大幅回血,又相对外部市场走出了“挺直脊梁”的独立行情。甚慰,甚慰!

那么有的投资者就要问了:像新能源和汽车等板块的走势这么好,现在还能买吗?

我们直接上答案——谨慎追高。

这方面,我们在之前的文章《连续8周反弹,新能源板块持续性几何?》中已有评论,故此处不再赘述。总之,不论当前主线板块如何狂飙,其累计涨幅与正乖离率已经是摆在眼前的问题。相比之下,我们何不考虑其他估值更低,近期才盘整到位的板块呢?

那么我们打开择尔裕基金营销数字化管理系统,在“基金数据”页面下的“股票指数”选项卡中找到“行业指数(申万一级)”这一栏目。

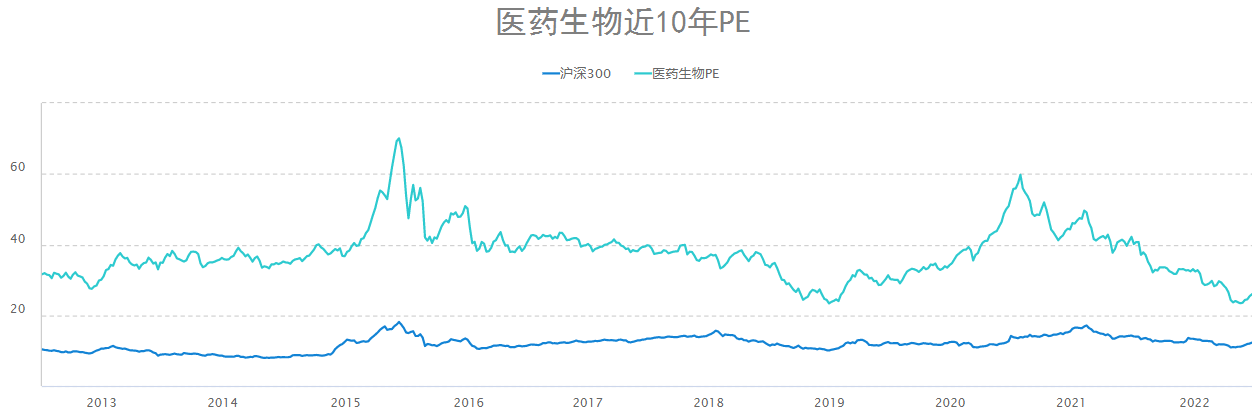

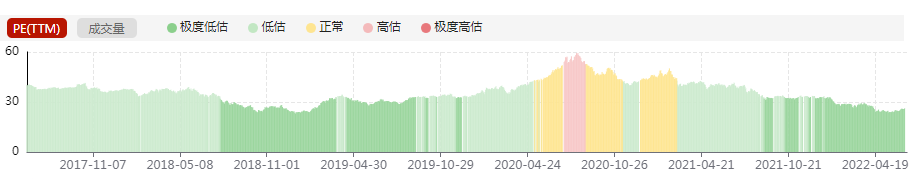

可以看到,“建筑材料”、“房地产”、“医药生物”、“轻工制造”、“钢铁”等行业都是极度低估的选项。但对于经历了年初以来大跌的投资者而言,选择高弹性的行业板块显然才更具有性价比。那么此时医药生物就成为了不错的选择。

从近5年估值走势来看,当前医药生物板块动态PE约为25.68倍,几乎是处于最低位附近,存在估值修复机会。

从二级细分板块看,截至7月1日,申万化学制药板块的动态PE为31.52倍,几乎处于最低位附近;申万中药板块的动态PE为23.70倍,处于近10年来的中位偏下水平,2021年以来整体呈现震荡下行后反弹的态势;申万生物制品板块动态PE为27.07倍,处于近5年来的极低位水平;申万医药商业板块动态PE为17.71倍,处于近5年来的低位水平,由于疫情因素及带量采购等因素影响,一直在低位震荡;申万医疗器械板块动态PE为18.18倍,处于近5年来的低位水平;医疗服务板块估值53.19倍,几乎处于绝对低位。综合来看,行业各板块估值水平已到达底部,后续均存在一定的修复机会。

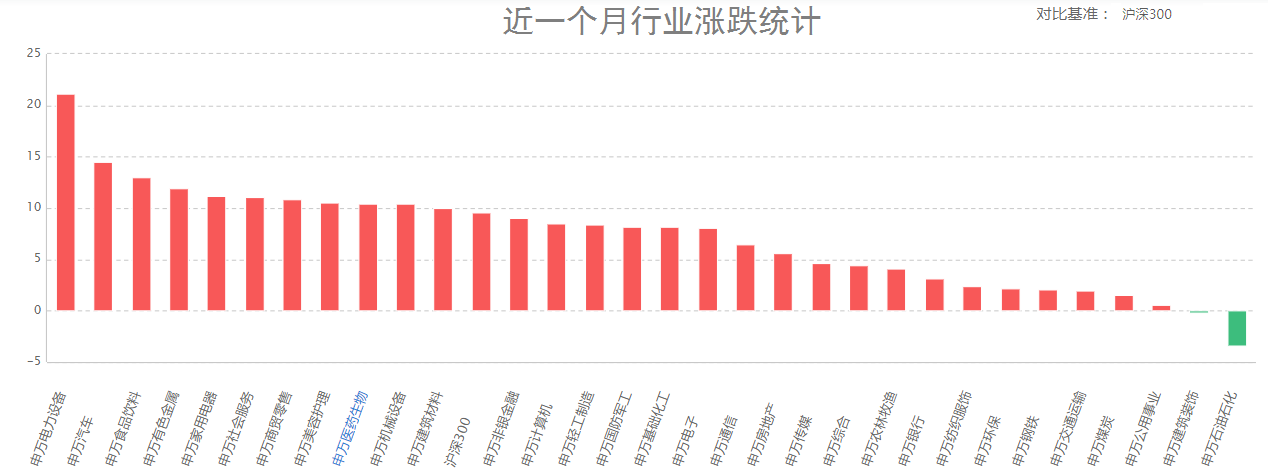

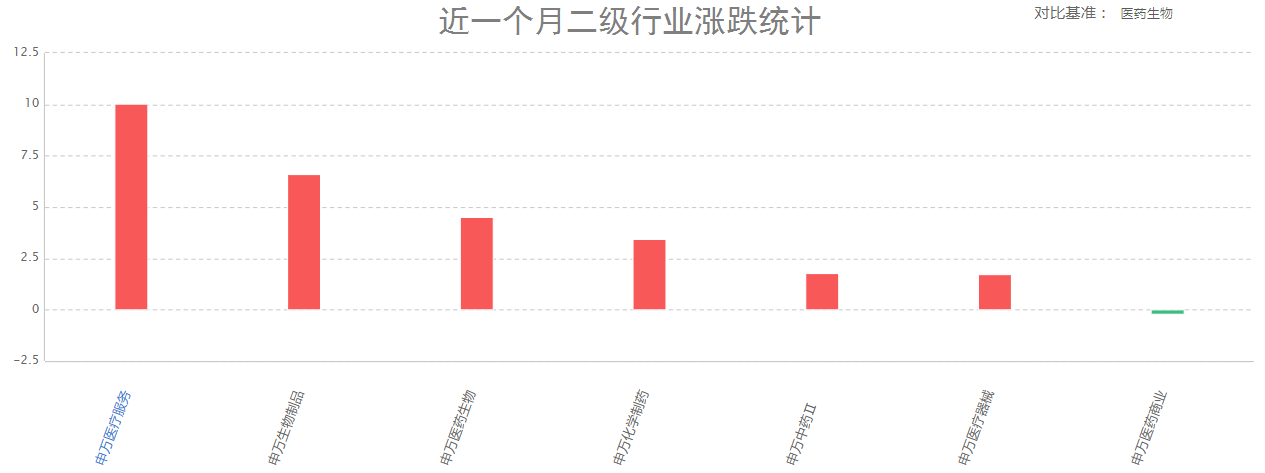

来看看行业近1个月的走势。近一个月,在31个行业中,申万医药生物(801150.SWI)行业反弹幅度也高达10.47%,表现不错。

各细分二级行业中,又尤以医疗服务和生物制品两个高成长行业增长明显。而这细分领域又是基金经理们过去重仓配置,且未来长期看好的领域。

从申万医药上市公司近年来各财报期营业收入和净利润及同比增速看,经营持续改善,且2022年一季度保持20%以上增长的板块分别为:血液制品板块(收入同比增长28.21%,利润总额同比增长11.51%);疫苗板块(收入同比增长48.92%,利润总额同比增长54.72%);医疗设备板块(收入同比增长137.81%,利润总额同比增长387.06%);体外诊断板块(收入同比增长91.78%;利润总额同比增长101.26%);诊断服务板块(收入同比增长50.14%;利润总额同比增长81.73%);医疗研发外包服务板块(收入同比增长66.94%;利润总额同比增长23.83%)。

其中,血制品板块景气度回升,新冠疫情带来静丙等产品需求和认知度的提升;疫苗板块随着一季度批签发较上年同期的恢复,也表现出不错的增长态势;医疗设备板块的增长得益于近年来国产技术的突破;体外诊断及服务板块得益于疫情常态化管控下需求的快速增长;医疗研发外包服务的快速增长则主要来源于我国创新药研发热情的提升。

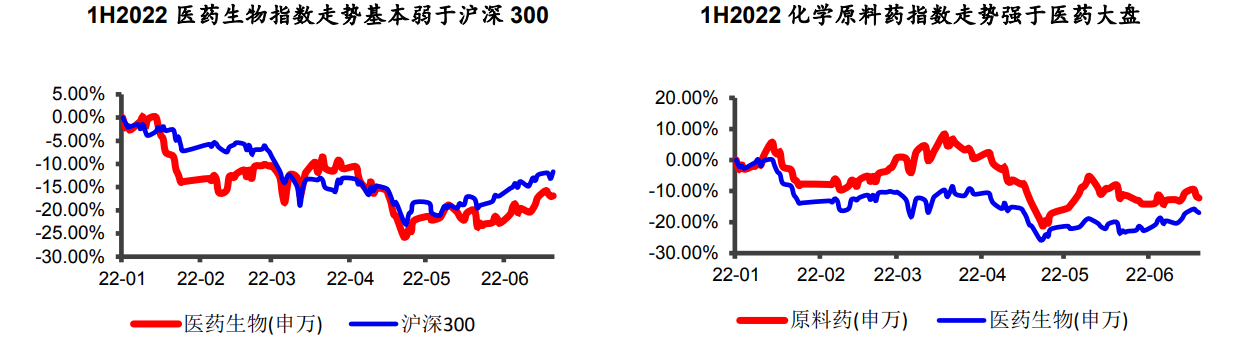

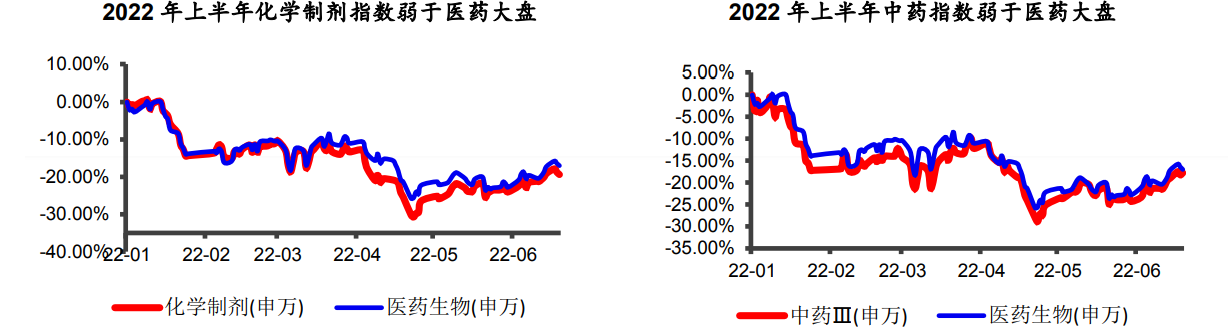

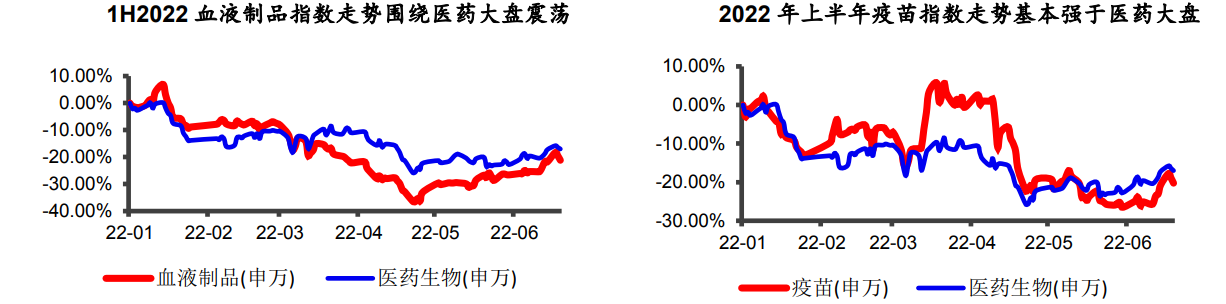

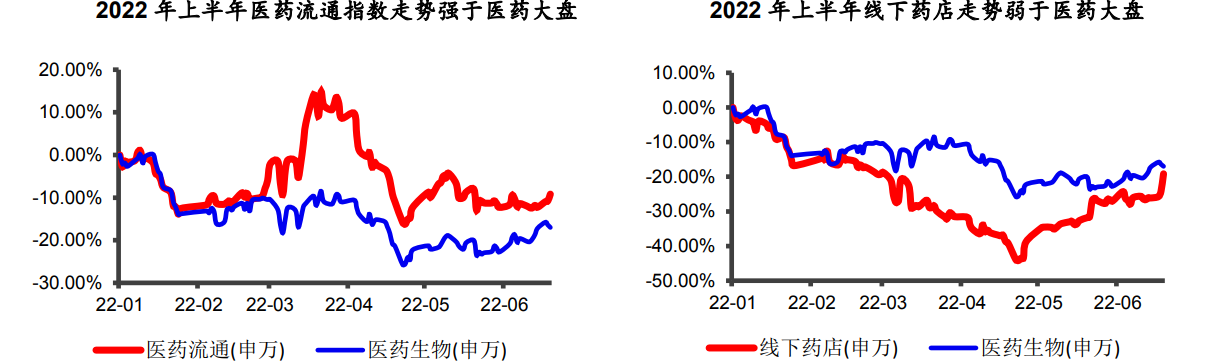

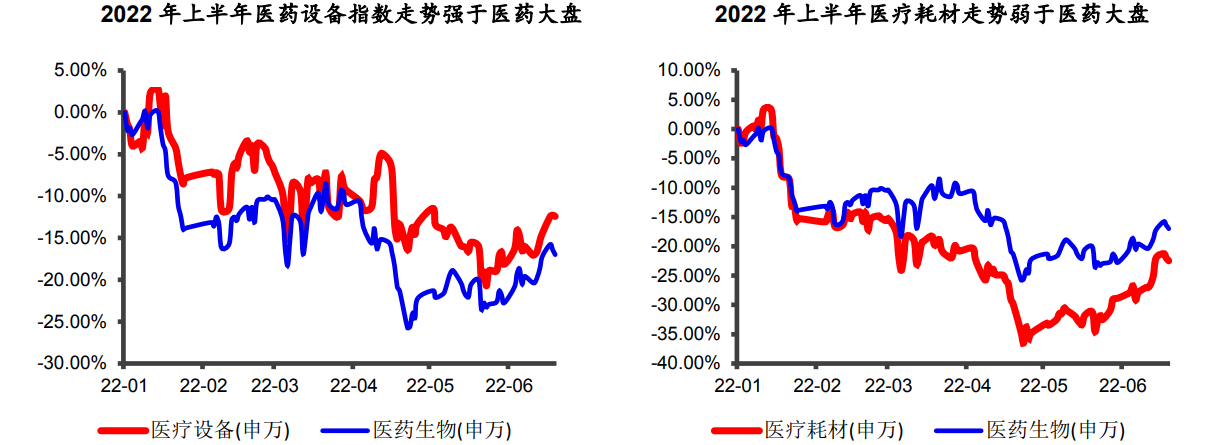

从医药二级市场走势看,2022年上半年医药大盘呈现震荡态势,化学原料药,疫苗、医药流通、医疗设备、体外诊断、医药研发外包板块整体走强医药大盘。

瞭望下半年至明年初的市场机会,目前,我国血液制品供给维持紧平衡状态,行业景气度较高。从总体发展趋势而言,血液制品作为国家重要战略性储备物资及重大疾病急救药品,未来随着我国经济水平发展、人口老龄化、医疗体制改革、血液制品临床刚需增加、消费结构趋于合理、血浆综合利用能力提升、血液制品出口常态化及国家“十四五”规划期间加大产业扶持力度等因素影响,我国血液制品行业未来仍将持续高景气度,未来市场增长空间巨大。

新冠疫情的爆发坚定了国家加大医疗投入的决心。从器械生产领域的投资机会看,IVD领域发展速度较快,而相关产品细分种类较多,国内厂商竞争较少,不具备大幅度降价的基础,同时带量采购国家续约或将涨价,集采有助于推动医疗器械国产化进程加速,具备核心竞争力的国产企业迎来较好的历史发展机遇。随着部分产品领域集采的实施,优质的头部企业,凭借优质的产品、充沛的产能、完善的客户覆盖和高效的管理,将积累更强的竞争优势,获取更多份额。另外,集采也会激活医疗器械行业的创新。长期来看,集采有望加速国产医疗器械行业的发展,有助于龙头企业集中度的提升。

人口老龄化程度加剧,带量采购常态化,创新药审评审批加速,医保目录调整加速,创新药纳入医保的速度也随之提升,这些均有利于创新药的放量。而创新药的研发离不开创新研发外包的支持。2022 年以来,一级市场对创新研发外包领域的投资热情仍然较高。

市场反应角度来看,整个医疗板块仅在6月17日和6月24日有过较大涨幅,其他时间尚未曾引起市场过多注意。

从指数周线角度看,当前点位正处于历史上升段构成的复合支撑区域,叠加250周线构成的长周期支撑位,后续的上行行情值得期待。

总的来说,医疗板块在经历长期的回调后,终于逐步出清了泡沫。宏观环境方面疫情得到有效控制,叠加行业基本面改善与明显的成长预期,我们认为此时逐步增配医疗基金是值得考虑的。

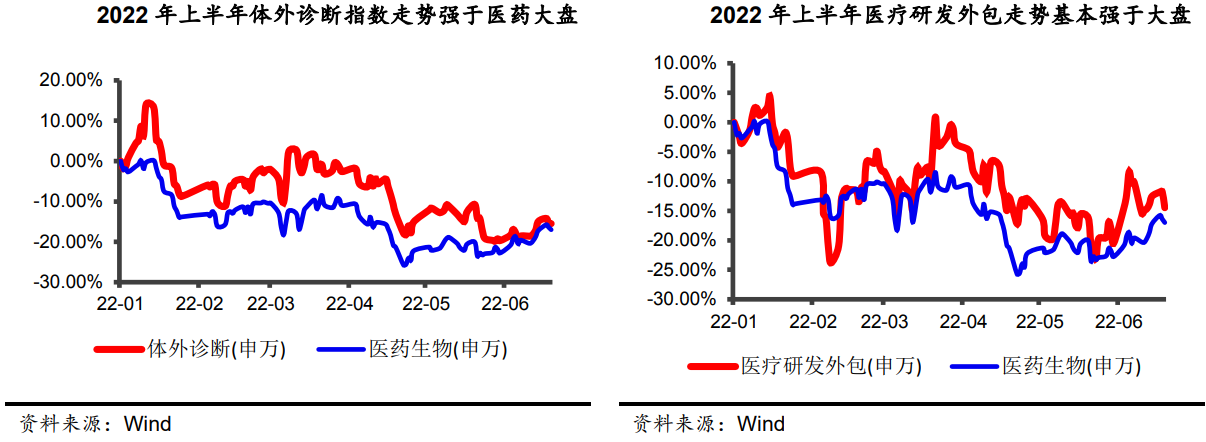

那么,如何在众多基金中选出真正优质的配置医疗行业的基金呢?这方面,择尔裕金科的智能化基金分析系统为大家提供了便捷之路,帮助投资者在浩如烟海的一众基金中精准匹配需求。

我们登陆智能化管理系统后,在“基金评分”和“投资主题”中筛选符合要求的评分及行业。点击“筛选”即可得到许多符合要求的优质产品。

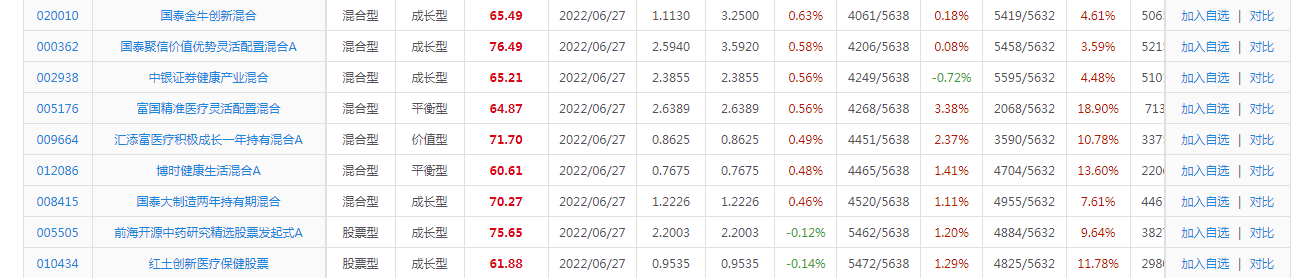

这里我们筛选出了择尔裕综合评分高于60分的配置医疗行业的基金。

将滚动条向右拖动,投资者还可以看到这些基金按不同周期统计的业绩表现,以及基金经理等信息。

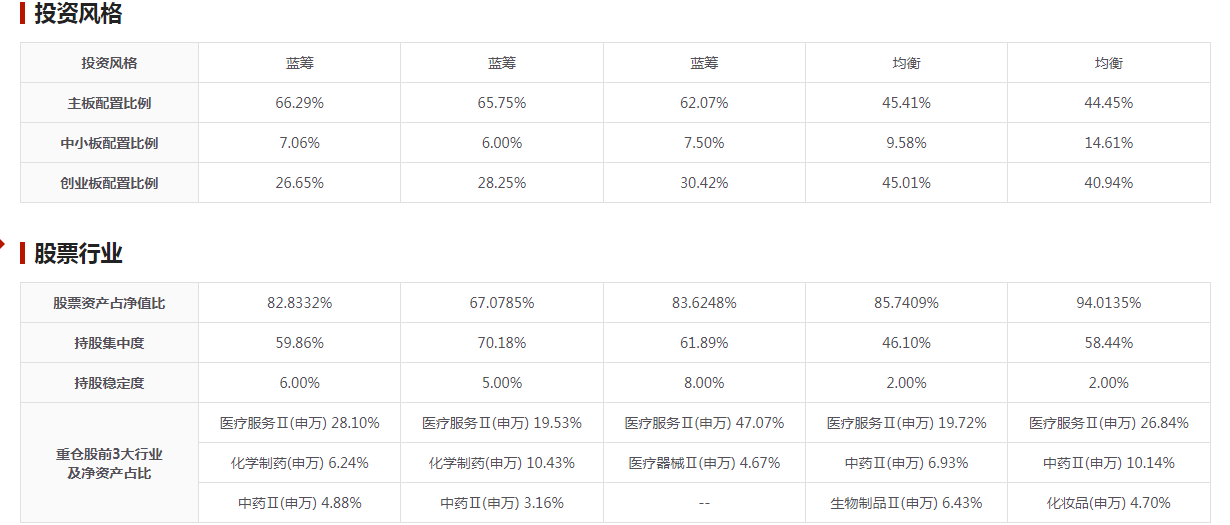

进一步地,我们可以按照评分降序排列这些基金,并在头部产品中选择既属于重仓医疗行业的基金,又评分靠前,且归属不同基金经理管理的几只最优秀的产品。

综合来看,赵蓓管理的这只工银养老产业股票A就是相对更符合我们需求的产品了。该产品历史业绩优秀;基金经理能力均衡,从业年限较长,管理能力历经牛熊检验,管理的产品助涨性十分优秀、抗跌性良好。在当前这个较低的点位适合配置该产品。(此处我们只谈论,产品是否符合我们的需求。)

经过这么一番操作,我们就得到了一只复合我们的配置目标,业绩预期较好的产品了。我们可以逢低建仓,或采用定投的方式逐渐建立低成本仓位,并等待板块的后续发力。

免责声明:本报告由择尔裕基金研究中心撰写、择尔裕【智慧+】基金智能辅销系统App独家发布,如需转载,请注明出处。本报告内容不构成投资建议,投资者据此操作,风险自担。过往业绩不代表未来表现,基金有风险,投资需谨慎!

往期回顾: