之前我们聊了中特估为何上涨,今天中特估们继续发力,中国银行以涨停收盘,沪指一度站上3400点,最后报3395点,而且成交量也逼近了深成指。不过深成指并没有缩量,基本可证明是场外资金在买入大型央企。那么为何今天银行大爆发呢?

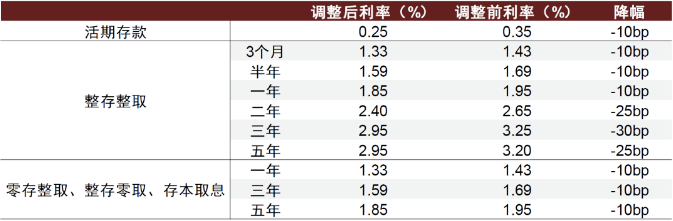

我们认为场外资金买入的逻辑就是多数银行下调存款利率。4月份以来,很多中小银行和股份制银行也在陆续的下调存款利率。比如五一之后,渤海银行、浙商银行、恒丰银行都一起下调了存款利率,尤其是3年期存款利率的下调幅度较大,达到20-30bp。虽然这些银行下调存款利率,不是新一轮的下调,主要是补去年应该下调但没下调的部分,但从边际上而言,确实可以缓解存款的竞争以及降低银行的负债成本。

因此,交易层面就是催化出两大逻辑。一是,债券市场出现资产荒,一些稳定的高股息行业会成为替代品,银行股就得益于此。二是,现在政策重视提高国企ROE,很多做股票投资或股权投资的国企央企可以投资ROE相对高的银行股,从而来提高自身ROE。所以短期内银行股还是有上涨的空间。

从基本面来看,银行收入增速自去年一季度开始逐季下降,今年Q1已到最低点,单季来看今年Q1比去年Q4营收增速略微提高。我们预计Q2、Q3、Q4银行收入增速会逐季改善,特别是中小银行。出现拐点的原因是去年上半年LPR下降,今年1月1号银行进行贷款利率重定价,利率出现下降。这是一个已知利空,市场已经消化,所以银行股会出现修复。

中特估方面,在资产荒之下,高股息和国央企属性较契合股息率策略。央企指数、中证国企指数的年度股息率为5.1%、4.3%,几近倍增于万得全A的2.4%。分板块来看,国央企在建筑材料、电子、通信、汽车、煤炭等行业存在“超额股息率”,较板块均值分别提高了3.1、3.1、3.0、1.9、1.7个百分点。传统观点认为,国央企更多代表价值风格,高股息可能是国央企的单因子占优策略。

整体来看,无风险利率下调是近期“中特估”板块走强的核心原因。一方面,今年以来,已经出现三轮银行下调存款利率现象;经过多轮下调后,商业银行的3、5年定期存款利率已经普遍降至3%以下。另一方面,根据财联社,近期监管部门正陆续召集相关保险公司开会,主要内容是进行窗口指导,要求寿险公司调整新开发产品的定价利率,控制利差损,要求新开发产品的定价利率从3.5%降到3.0%。随着无风险利率下降,市场越来越追捧“低估值、高股息的板块”,尤为青睐股息率在3%以上的国企和央企公司。

所以中特估主题未来可能还会继续扩散,故而相关的基金仍可继续关注。同时调整较久的人工智能个股,近期已经开始企稳,有些甚至大幅反弹,因此人工智能相关的基金也可逢低去布局。

免责声明:本报告由择尔裕基金研究中心撰写、择尔裕【智慧+】基金智能辅销系统App独家发布,如需转载,请注明出处。本报告内容不构成投资建议,投资者据此操作,风险自担。过往业绩不代表未来表现,基金有风险,投资需谨慎!

往期回顾: