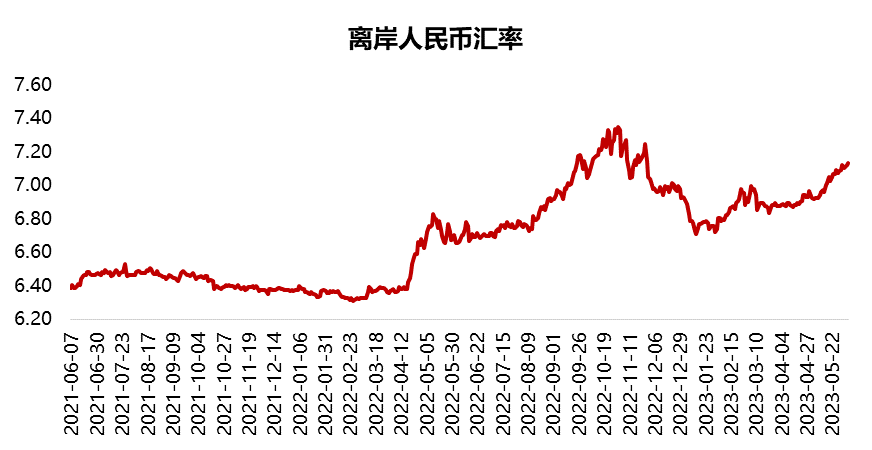

时隔近半年,离岸人民币汇率在5月17日再次“破7”,并且无视“央妈”的口头警告,继续震荡走弱。近期人民币汇率走弱正好遇上了股市的调整。一时间,各种焦虑情绪都涌现了出来。今天,我们就一起来分析分析本次人民币汇率走弱的原因、影响以及未来的走势。

(数据来源:Wind,2021.06.07-2023.06.06)

近期人民币走弱的原因

近期人民币汇率持续走弱的背后,是在内外部形势叠加共振的影响下,影响汇率定价的基本因素发生了变化。其一,去年四季度以来,市场对美国经济衰退、美联储加息的预期一波三折,人民币汇率双向波动加大。今年4月美国通胀数据显示核心通胀黏性仍然较强,就业数据凸显经济韧性,短期内美国经济基本面数据表现较好,叠加近期多位美联储官员发表鹰派言论,市场重新燃起了对6月议息会议加息的预期,美元指数反弹上行,由此对人民币汇率形成压制。其二,受美联储加息预期升温、银行存款利率下调等因素影响,5月中美10年期国债利差倒挂幅度从61个基点扩大至96个基点,加剧了人民币汇率的下行压力。其三,国内近期公布的一些经济数据显示国内经济下行压力较大,国内经济复苏并不如预期般的一帆风顺。

针对汇率破“7”!“央妈”已经表过态了

针对人民币兑美元的汇率再次破“7”,央行的表态也很及时。

5月18日下午,中国外汇市场指导委员会(CFXC)2023年第一次会议在北京召开。会议表示,下一阶段,人民银行、外汇局将加强监督管理和监测分析,强化预期引导,必要时对顺周期、单边行为进行纠偏,遏制投机炒作。律机制成员单位要自觉维护外汇市场的基本稳定,坚决抑制汇率大起大落。积极落实自律规范,研究加强美元存款业务等自律管理,提升对企业的汇率避险服务水平,降低中小微企业汇率避险成本,更好服务实体经济。

这次仅仅是一次“口头警告”,如果人民币继续单边贬值,“央妈”可真的要“动手”了!

人民币汇率的未来走势:中短期的波动不改长期回升态势

尽管人民币汇率短期出现了较大波动,但这改变不了长期回升的态势,因为人民币汇率不具备趋势性贬值的条件。其一,虽然在海外“高通胀仍较为顽固”的背景下不宜对降息过度乐观,但银行业风险加上基本面趋弱,美联储加息路径预期暂时难以提升,美元指数也缺乏持续走强的动能。其二,未来人民币汇率对国内经济复苏方面的积极变化会更为敏感,下半年经济复苏能见度提升和新动能出现有望对人民币汇率形成支撑。其三,国内利率水平已处于历史低位,下调的空间有限,中美利差的倒挂幅度有望随着美债收益率下行而逐渐减小。

人民币破“7”会产生什么影响?

人民币对美元的“7元大关”一直是重要的心理关口,那么人民币破“7”会产生重大影响吗?

其实,历史上人民币汇率也曾多次破“7”。比如,2019年8月与2020年5月,人民币汇率曾分别因贸易摩擦和疫情因素破“7”。2019年8月破“7”之后,人民币汇率已打开了可上可下的弹性空间。2022年9月,在美联储持续加息之下,人民币汇率再次破“7”。现在,无论政府还是市场,对于汇率双向波动、宽幅震荡的容忍度和适应性都大大增强。

另外,人民币适度贬值有利于出口。受全球央行持续加息影响,国内的外贸压力较大,适度的贬值,可以让外贸喘口气,有利于经济复苏。

人民币贬值对资本市场的影响

人民币贬值对资本市场也有一定负面影响,人民币汇率也是国内投资者比较重视的一个指标。投资者为什么会如此重视人民币贬值?主要还是担心出现过快贬值从而引发恐慌效应,形成“汇率贬值-恐慌-资产价格下跌-外资流出-汇率加速贬值”的恶性循环。

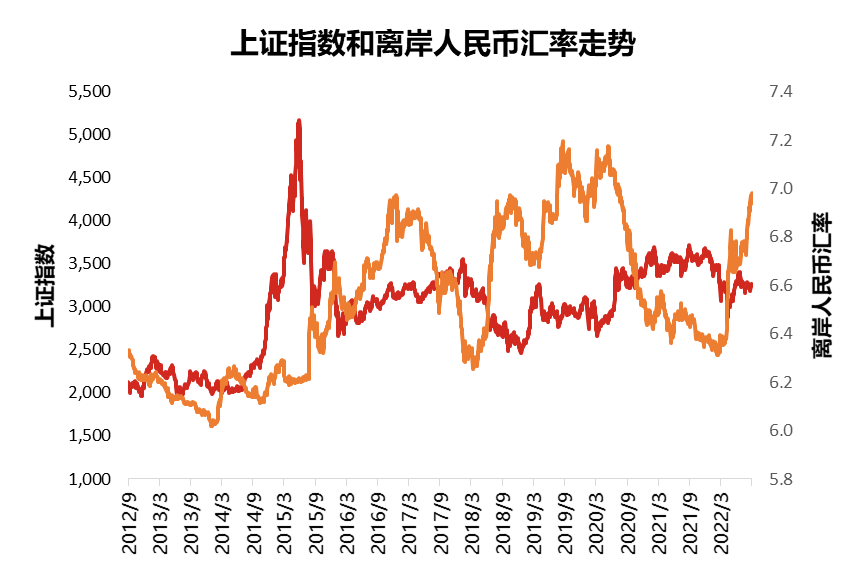

这种担忧也不是杞人忧天:97年亚洲金融危机让亚洲人民见识到了国际资本的“杀伤力”。但是长期来看,国内资本的走势依然由国内经济基本面来决定。我们对比近十年上证指数和离岸人民币走势发现两者并没有明确的相关性:如2015年的牛市就是在离岸人民币开始走弱的背景下展开的。

(数据来源:Wind,2012.9.13-2022.9.13;上证指数2017-2021年涨跌幅分别为:6.56%、-24.59%、22.30%、13.87%、4.80%,计算公式:上证指数年涨跌幅=N年末指数收盘价/N-1年末指数收盘价-1)

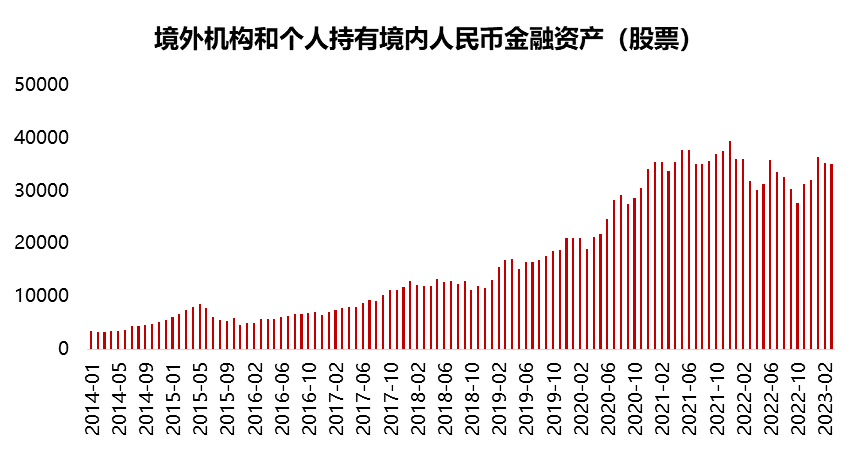

外资依然看好中国资产

历史来看,外资持续看好中国资产,这一点可用数据佐证。外资持有国内股票资产从2014年1月的3330亿元人民币增长到了2022年3月末的34905亿元,9年多时间,增长了近10倍。近几年,在全球多变的政治和经济环境中,国内依然保持持续稳定的发展局面,是外资持续看好并流入国内资本市场最主要的原因之一。

去年年底开始,随着防疫政策的优化,市场对经济复苏的预期开始增强,同时市场普遍预计美联储加息进入尾声,外资持有国内股票资产再次出现了大幅反弹。从2022年10月末的27680亿元(近期低点)快速反弹到了2023年3月的34905亿元。

(数据来源:Wind,统计区间:2014.1-2023.3)

最近十年,人民币对美元的汇率走势一直处在升值和贬值的交替循环中。汇率波动短期内可能会对资本市场和外资流向产生一定影响,但长期来看,我们认为国内资本市场持续向好的基本格局未发生转变,外资长期持续流入的大趋势依然没有改变。投资者对汇率波动无需过度担忧,坚持价值投资、长期持有,更有可能平稳度过市场波动期。

免责声明:本报告由择尔裕基金研究中心撰写、择尔裕【智慧+】基金智能辅销系统App独家发布,如需转载,请注明出处。本报告内容不构成投资建议,投资者据此操作,风险自担。过往业绩不代表未来表现,基金有风险,投资需谨慎!

往期回顾: